一世帯にかかるトータルの費用ってどのくらい?

たとえば30歳で結婚したら一世帯の生涯にかかる費用はどのくらいか。

仮に、子供が二人、夫婦は100歳まで生きるとしてみる。

| 項目 | 必要なお金 |

| 基本生活費 | 年240万円×70年=1.7億円 |

| 住宅購入or賃貸 | 3000~4000万円 |

| 子供の教育費 | 1500万円×2人=3000万円 |

| 自動車 | 5回購入×250万円=1250万円 年間維持費15万円×40年(70歳まで)=600万円 |

| 生命保険、損害保険 | 30万円×70年=2100万円 |

| その他余暇、趣味など | 30万円×70年=2100万円 |

| 合計 | 約2.8億円 |

上記はけっして贅沢な暮らしというわけではなく、ごく一般的にかかる費用感。夫が正社員で妻も正社員かパートなどという想定。どちらかが専業主婦(主夫)であれば、会社員の生涯賃金が2~3億円と言われるので、費用はもう少し抑える必要はあるかもしれない。

一般的にも一世帯において人生にかかるお金はざっくり2~3億円といわれる。だいたい上記想定と合致するところか。

会社員の生涯賃金と、世帯を持ってからの生涯支出額総がほぼイコールとなるのは、これは自由経済の自然な調整力といえるかもしれない。

人は手元にお金があれば使ってしまう性質があり、企業は(行政も)できるだけ消費者にお金を使ってもらうために商品やサービスをあれこれ工夫する。

行政の方は、社会保険料や公共費用など制度とインフラの維持・発展のために資金が必要になる。

死んだらお金は不要なので入ってきた分をすべて消費してしまってよいと思うが、たとえば子供たちにお金としていくらかは残しておきたいという場合は「XXXX万円遺す」と計画を立てて自動積立など仕組みをつくってしまうことが必要だろう。

日々生活していると目の前のことしか見えないが、ときには生涯の収支的な全体感を捉えることも大事かもしれない。

人生とお金

人間が生み出した貨幣の仕組みは便利だが、それによって苦しめられる部分もある。

生きるうえでの苦しみがお金に集約されてシンプルという見方もできるか。

貨幣制度は人間の協力・発展の根幹的なシステムのひとつだが、たとえば、働かなくても国から無条件で年齢関係なく一人月10万円給付というようなベーシックインカム制度ができると貧困で極度に困る人もいなくなるかもしれない。

そのようなベーシックインカムであれば子供が増えれば給付額が上がるし(少子化解消)、シンプルな制度だから巨大な厚労省をスリム化することもできる。

年金制度や生活保護制度も廃止して、年金額を計算する人や生活保護制度を維持する人も不要になるから、スリムな行政になる。

しかしながら現状そうはなっていないので、基本的には自力で収入を得て衣食住やその他費用をカバーしていかなければならない。

すべて自給自足できれば良いのかもしれないがなかなかそうはいかない。

一般的には、子供時代は親に育ててもらい、社会人になってからは経済的に自立、子供ができれば育て、リタイア後は国に預けておいたお金(年金保険料)を受け取りながら生きていくことになる。

↑これらが、生まれたときから死ぬまで月10万円という感じのベーシックインカムになったら価値観や幸福度、日本の成長性はどうなるんだろう・・

また、人生は想定通りにいかないことが多い。私自身、10年前に今の生活が想像できていたとは思えない。

収入面、仕事、家族、費用支出・・想定していなかったことが色々と起こる。

なかには、安定した会社に勤め、安定した性格ならば「ほぼ想定通り」という人もいるだろう。一方で「まったく想定していなかった」という人もいる。どちらの人生が楽しいかはその人の性格次第。

何らかの理由で突然仕事を失うこともある。会社がなくならないまでも、想定したとおりに収入が増えない、ということはよくあるのではないか。

もし今が順調だとしても、人生100年時代。どうやって、できれば楽しく生活をしていくことができるのか。少なくともお金の面で将来困らないようにはしておきたい。

公的年金だけで老後生活できるのか?

厚生労働省によれば第1号(元会社員)の老齢年金は平均して月額14万円強。

男性で元会社員は、月17万円程。

女性で元会社員(一時期でも)は、月11万円程。

つまり、仮に平均的な夫婦がリタイアしたあとは、月額28万円ほどを年金として受け取っているということ。月額28万円であれば、支出面での贅沢を希望しなければなんとかやっていける水準かと思う。

ただし、30年後くらいには今よりも所得代替率が60%→50%程になると言われているので、今よりも2割程削減されるとして、平均的な夫婦では月額22万円ほどになるかもしれない。

また、さらにいえば物価は上がっていくので、とても年金だけで生活していくのは無理といえそう。とはいえ、現在は就業状況は男女関係なくなってきているので、男女間の年金受給額の差は縮まっていくことを考えると・・夫婦共働きだった家庭、専業主婦(主夫)だった家庭、独身、離婚などと分類をすれば相当な老後格差がでてくるだろう。

70歳超えても雇われて(場合によっては年下から疎まれて)就業収入を得るというのが極一般的になる未来が想像される。

ちなみに生涯、自営業だったり専業主婦(主夫)だった場合は、国民基礎年金の月額6万円程のみなので、こういった方々はよりリタイア後の収支を考えておく必要がある。

老後資金準備は自動積立しておくべき

何もしないとただ時が過ぎて、気づいたときには取返しがつかない。人間の多くはそういう思考回路になっている。

iDeCoやNISAなど早く始めれば、その分運用による効果が得られるので必要な積立額が少なくて済む。

個人的には、社会人になったら半強制的くらいの制度で老後費用の積立投資がなされる仕組みができるとよいと思う。またはしっかりとした標準研修のようなものがあるといいかもしれない。

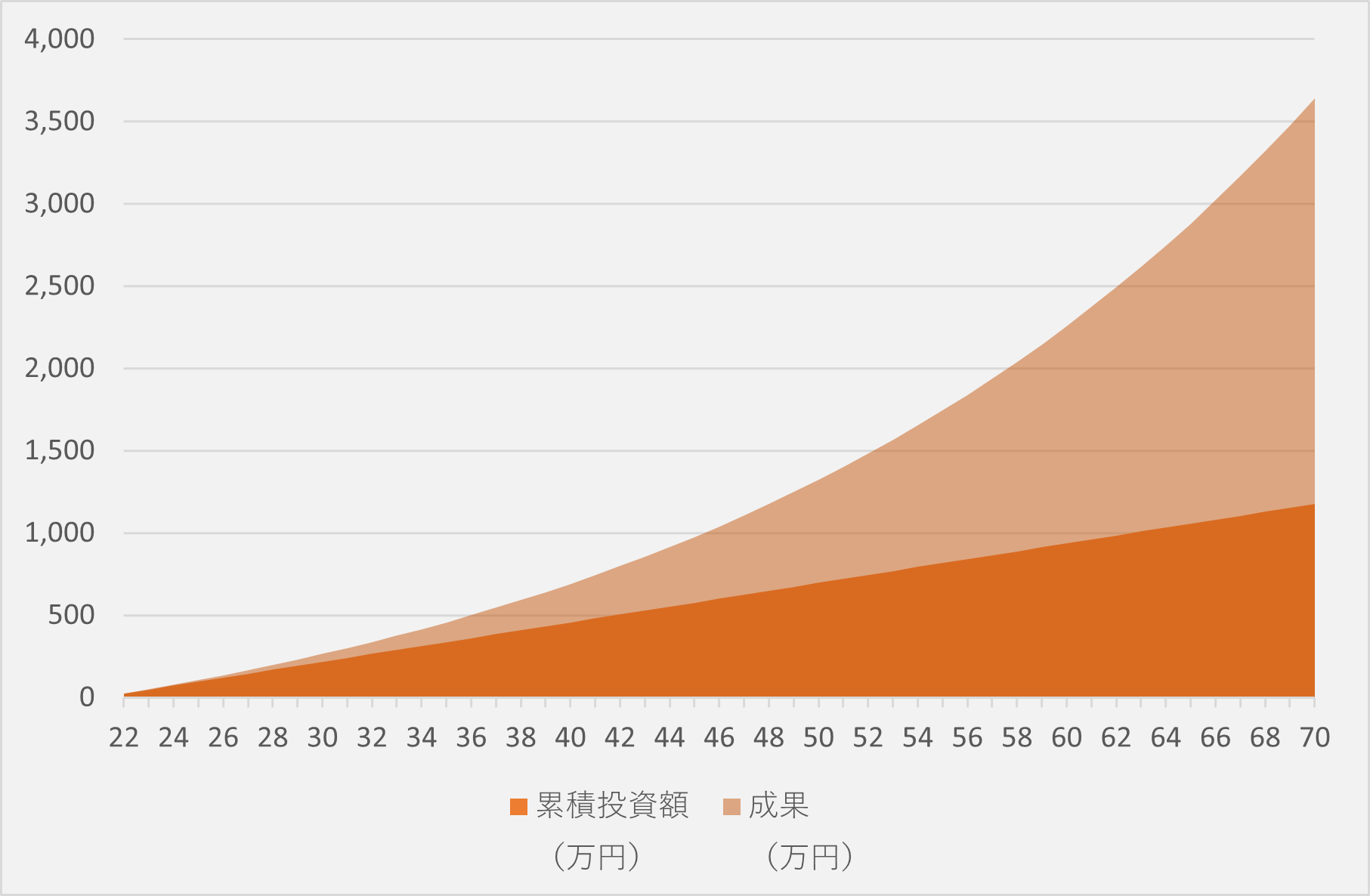

下のグラフは、22歳から70歳まで月2万円積立、利回り4%の場合を表している。

累積投資額は1176万円、投資結果は3640万円。投資効果としては3.1倍くらいになっている。

老後資金としてこのくらいあれば十分といえそう。

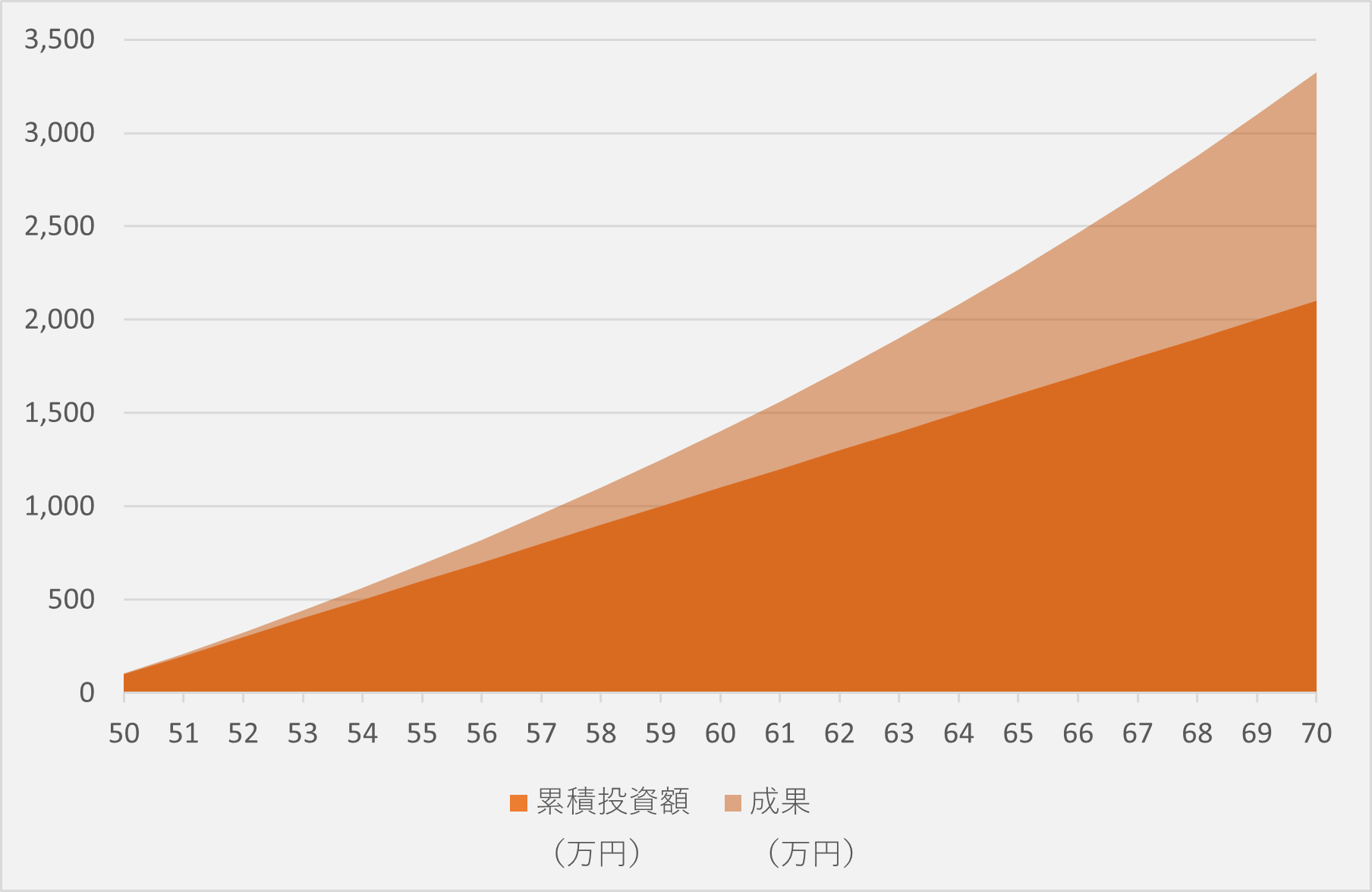

たとえば50歳を過ぎてから老後資金を3000万円貯めようと思うと、運用による複利効果も少なくなる。

50歳から70歳まで年利4%で運用する場合、年間100万円ずつ積み立てる必要がある。累積投資額は2100万円、投資結果は3325万円。投資効果としては1.58倍。

しかも、年間100万円を60歳超えて積み立てていくのは難しいケースが多いだろうから、やはり早い段階で真面目に考えておくのが重要かと思う。

まとめ

結婚してから一世帯で生涯2~3億円必要になるというと一瞬想像力がパニック状態になるが、冷静に70年で割れば、年間300~400万円ほどということが分かる。このくらいならば夫婦で頑張れば問題なさそう。

仕事をしているうちに余るお金を将来のために積立ておくとか、それよりも以前に20代のうちから自動的な積立投資をしておくのはますます大事になる。

時にはざっくりとした生涯の計画をたて、基本的なシナリオ予測に加え、予期せぬ悪い事態(傷病、災害、その他トラブル)にも備えつつ、旅行や趣味、文化活動など、人生を豊かにするための経済的な余裕が持てるのが理想。

そのためには社会人になってもキャリアの維持・向上のために資格、自己投資なども欠かせない時代といえる。

コメント