ライフプラン作成のヒント– category –

-

あなたの本当の貯蓄力

感覚で出した年間支出は甘いかもしれない ライフプラン表を作る際には、手取り収入(可処分所得)や、基本生活費、住宅費、教育費、自動車費、保険料、積立投資、その他の支出を確認することになります。 家庭の食費・日用品費や光熱費、通信費、小遣い、... -

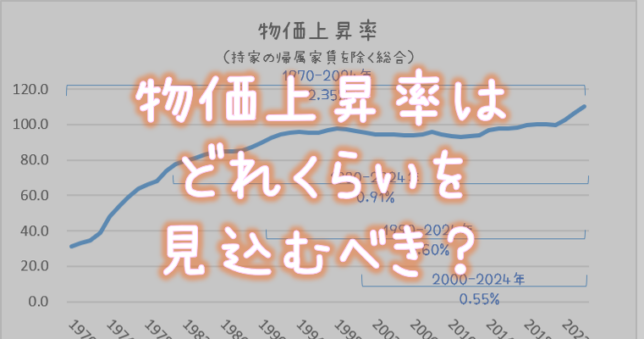

【基本生活費】物価上昇率はどのくらいで見ておくべき?

ライフプラン表の入力シート「基本生活費」の物価上昇率0.5%とは? 「物価上昇率0.5%とは何ですか?」という質問をいただくことがあります。 これは「その家庭の生活費の水準が少しずつ上がっていく」ということではなく、社会全体の物価が少しずつ上が... -

【登録不要・無料テンプレートあり】エクセルを使った老後資金シミュレーション(老後生活に向けてできること)

老後資金準備の必要性 人生3大支出といえば「住宅費」「子供の教育費」「老後資金」といわれます。 住宅費 住宅費については購入する場合、中古/新築、戸建て/マンションにもよりますが、2500万円~5000万円程度が多いようです(フラット35利用者調査)。... -

【2024年12月】年齢層別2人・3人・4人・5人以上家族の生活費と世帯年収別生活費

世間の平均生活費と自身の生活費を比べてみよう! 総務省では毎月「家計調査」を行い、公表しています。全国約9000世帯から家計簿等を基に記入いただいた調査票を基に調査結果を作成しているとのこと。 世間の平均支出額が分かると自身の生活費との比較が... -

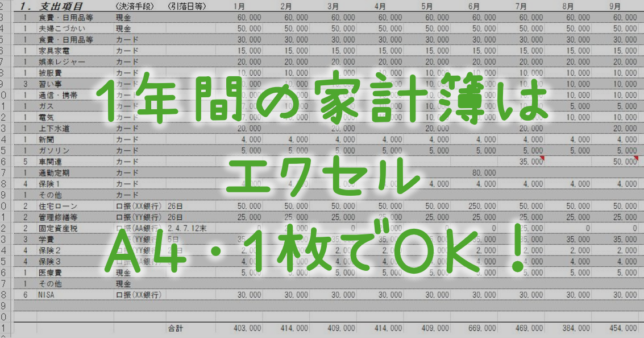

【2025】最もシンプルなエクセル家計簿のテンプレート無料ダウンロード

「A4・1枚エクセル家計簿」テンプレートをダウンロードして使ってみよう 「家計簿をつけた方がいいと思うけど面倒そうでやっていない」 「家計簿をつけたことがあるけど続かなかった」そんな方にもおすすめなのが、1年間の収支がエクセル1シートで完結... -

自分でつくれるエクセル・ライフプラン表はGoogleスプレッドシートで使えますか?

人生100年時代。終身雇用には期待できず、自助努力がより求められる時代。日常の生活費物価だけでなく、住宅価格や自動車価格、教育費もどんどん上がり、NISAやiDeCoなど積立投資も有効に活用しなければならない。 少子高齢化に伴う年金不安、家族や働き方... -

【無料ダウンロード】老後資金が不足しないようにまずはエクセルでライフプランシミュレーション!

エクセルでライフプランを作成してみよう!生涯収支シミュレーションのすゝめ 年間の収入、支出、今後の住宅購入(住宅ローン)や子供の教育費、NISA、iDeCo、車、老後資金(年金)などを含めた一生涯の家計収支をエクセルでシミュレーションしてみましょ... -

ライフプラン表の入力方法

こんにちは。自分でつくれるエクセル・ライフプラン表をご利用いただきありがとうございます。 【無料】エクセル・ライフプラン表のダウンロードはこちらから▼ 自分でライフプラン表をつくると以下のようなメリットがあると考えておりますので、頑張って挑... -

働くシニアの厚生年金、在職老齢年金は月50万円→月62万円まで満額へ(2026年~)

在職老齢年金として満額受け取れる条件が緩和される。 現行では、年金と就業による賃金の合計が月額50万円を超えると、超えた分の2分の1が年金から支給停止(払われない)となる。 支給停止になった分は後でもらえるということもなく、単純に削減される... -

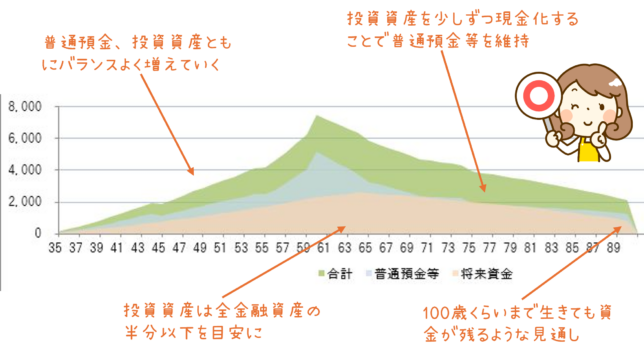

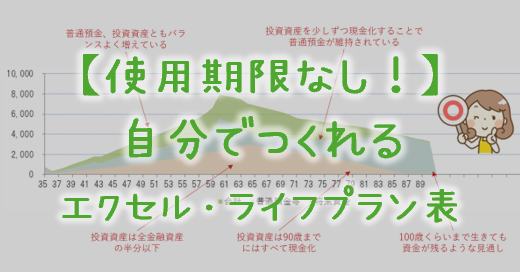

ライフプラン表のグラフはこんな形を目指そう【老後も安心な家計管理のコツ】

家計運営は人それぞれ、家庭ごとにまったく違うものだが、一つ共通した基準は「将来のどの時点でも普通預金等がマイナスにならないようにすること」。 いいかえれば、生涯の支出は、今ある貯蓄と今後得られる収入以下に抑えて、経済的には老後も安心感が持... -

ライフプラン表の入力は最短5分!(動画あり)

「自分でつくれるエクセル・ライフプラン表」は、必須入力の部分(←入力シートのこの色)だけ入れていけば、5分くらいでまずは簡単なCF表ができてしまう。 まずは、ざっくり生涯の収支をシミュレーションできればいいと思う。その後、じっくり精度をあげて... -

「自分でつくれるエクセル・ライフプラン表」をダウンロードしよう

ライフプラン表作成のためにまずは、「自分でつくれるエクセル・ライフプラン表」をダウンロードしてみよう。以下のボタンや、トップページの←このボタンとか、サイドバー、各記事下の画像などからダウンロードできる(どこからダウンロードしても同じファ... -

児童手当はどのように入力しますか?

2024年10月以降の児童手当(こども家庭庁HPより) 自分でつくれるエクセル・ライフプラン表では、児童手当は、入力シートの「2.給与収入等」の「その他」をお使いいただくとよいと思います。 3歳未満、3歳以上で金額を分けて厳密に入力してもよいです... -

最も重要なポイントは「将来のどの時点でも普通預金等がマイナスにならない」こと

ライフプランを作成する際、最も重要なコツは、将来のどの時点においても普通預金等がマイナスにならないようにすること。 年によっては住宅購入時の頭金支払いや車の購入など年単位では収支がマイナスになることもあるが、どんなときでも貯蓄が尽きてしま... -

「自分で」「エクセルで」ライフプラン表をつくるメリット

ライフプラン表は、生涯収支や資産形成をシミュレーションするために役立つツール。ライフプラン表の作成をプロのファイナンシャルプランナー(FP)に依頼することもできるが、平均的に43,000円※の費用がかかることや、複数回の面談の煩わしさ、個人情報を... -

ライフプラン表をつくる目的

ライフプラン表をつくる目的=より良い人生を送ること ライフプラン表をつくる目的は、一言でいえばより良い人生を送ることだと思う。 そのために生涯収支を見える化し、想像力を拡張する。つまり、ぼんやりとした将来の不安を具体的な数字やグラフにする... -

【使用期限なし!】自分でつくれるエクセル・ライフプラン表

ライフプラン作成のすゝめ 「自助努力」「自己責任」が求められ、不確実な時代だからこそライフプランシミュレーション作成が家計運営の目安になり、正しい対策を選択するための判断材料になるでしょう。 ただ、ライフプラン作成を独立系FPに依頼すれば一... -

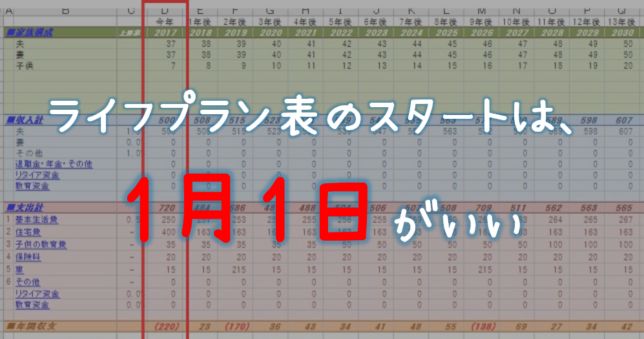

自分でつくれるエクセル・ライフプラン表2025年スタートバージョン

自分でつくれるエクセル・ライフプラン表を2025年スタートバージョンにしました。 ▼【登録不要・無料】自分でつくれるエクセル・ライフプラン表のダウンロードはこちらから 自分でつくれるエクセル・ライフプラン表 ライフプラン表作成のコツ ライフプラン... -

子どもが一人増えると大学卒業までいくらかかる?

ライフプラン作成相談で「子どもを育てる費用」に関することは16% ライフプラン表作成にあたって相談の多い項目は以下のようなものでした。 ※数字は2016年~2021年5月までにあった相談件数 個別のライフプラン表を作成、エクセルで提供します 見える化す... -

ライフプラン表のスタート時点は当年の1月1日が良い理由

ライフプラン表のスタートを「現時点」にするとちょっと面倒 ライフプラン表を作成しようとするとき、一番初めに悩むのが、スタートをいつに設定するべきか、ということです。 ついやってしまいがちなのが、現時点での貯蓄額を洗い出して、そこからライフ... -

たとえば「資産運用ができれば保険は少なくていい」という話-ファイナンシャルプラン関連しあう6分野

個人のライフプランを考えるとき、ファイナンシャルプランニングでは主に以下「6つの分野」を扱います。 そして各分野は独立して考えるものではなく少なからず他の分野と関連しあうものです。 ライフプランニング・リタイアメントプランニング 金融資産運... -

将来のライフプラン表をつくったら家計が大赤字だった場合はどうすればよいか?

将来の生活設計を作っている世帯は4割程 2020年の金融広報中央委員会の調査によれば、将来の生活設計(ライフプラン)を作っている世帯は43.4%とのこと。2019年までに比べて一気にその割合が増えている。 長期的なライフプランの重要性が少しずつ浸透し、... -

最低限身に付けるべき金融リテラシー15項目

平成25年(2013年)なのでだいぶ前になりますが、金融庁より『最低限身に付けるべき金融リテラシー』という冊子が発行されました。いま(2024年)は公開されていないようですが、普遍的なことが書かれていました。 リテラシーとは、その分野に対する知識(... -

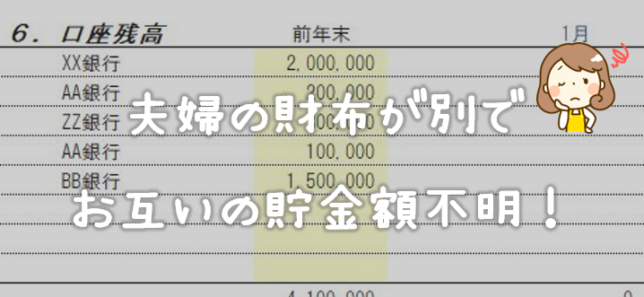

夫婦の財布が別の場合、家計簿はどうすればよい?

夫婦で別々に家計管理をしている場合のリスク 共働きなどで、夫婦の財布が別々という場合もあります。家計分担として、たとえば基本的には夫が生活費を負担するが、食費のみは妻が負担して、あとはお互いに自由、のようなケースもあるでしょう。 それでお... -

たとえば30歳で結婚したら100歳までのトータル支出はいくらになる?

一世帯にかかるトータルの費用ってどのくらい? たとえば30歳で結婚したら一世帯の生涯(たとえば100歳まで)にかかる費用はどのくらいか。 仮に、子供が二人、夫婦とも100歳まで生きるとしてみる。 項目必要なお金基本生活費年300万円×70年=2.1億円住宅... -

公的年金だけでは不足する老後生活でも資産運用効果で資産が減らないライフプラン例

「老後2000万円問題」は甘い。「老後"4000万円"問題」くらいが妥当だと思う。 モデル世帯(夫会社員、妻専業主婦)の公的年金受給額の水準は年250万円程と言われています。 一方、総務省家計調査によれば老後無職世帯の年間支出は年間約300万円程とのこと... -

なぜ自分でライフプラン表をつくる必要があるのですか?

なぜ自分でライフプラン表をつくる必要があるのか 資産家などであまりお金の心配がいらない人は別だが、多くの人にとって将来の収支を見える化して今後の家計運営を考えておくことは有用である。 家計運営は、「基本生活費」「住宅費」「子供の教育費」「... -

65〜69歳でも2人に1人が働いている。リタイアを65歳→70歳にすることによる生涯収支への影響はどのくらい?

65歳以上で働く日本の高齢者、最多の914万人(4人に1人)2023年 総務省によれば2023年の65歳以上の高齢者の就業者数は914万人で過去最高になったとのこと。 65歳以上の日本の人口は3600万人程だから、914万人÷3600万人≒25%(4人に1人)となる。10年前の201... -

貧困老人の悲劇とライフプランの重要性

ライフプランをつくる目的とは ライフプラン表(キャッシュフロー表)をつくる最大の目的は最終的に貧困老人にならないため、老後破産しないため、とも言えます。 「老後も大丈夫」、という将来予測ができてはじめて、・それじゃ、〇〇〇〇万円の住宅購入... -

平均的な家計や貯蓄ってどんな感じ?(家計の金融行動に関する世論調査[二人以上世帯] 2023年)

金融広報中央委員会では毎年、家計の金融行動に関する世論調査[二人以上世帯調査]を行っている。 調査の目的は以下2つ。 (1)家計の資産・負債や家計設計などの状況を把握し、これらの公表を通じて金融知識を身につけることの大切さを広報すること(2...