失敗しない住宅購入– category –

-

【住宅ローン】変動金利と固定金利、どっちを選ぶべき?

住宅購入でローンを利用するとき、多くの人が迷うのが「変動金利」と「固定金利」のどちらを選ぶかという点です。どちらの金利タイプにもメリットとデメリット(リスク)があり、自分のライフプランや将来の収入見通しによって最適な選択は異なると思いま... -

ライフプラン表の生涯収支が赤字になるなら住宅購入価格を下げればいい?

生涯収支の改善に、住宅購入価格を下げるだけで十分ではないと思う 住宅購入を検討する際、無理なく住宅ローンを払っていけるのかを検証するためにライフプラン表を作成する意義は大きいです。 たとえば良くない状況として、住宅ローンが始まってから、思... -

戸建てとマンションの「維持費」(修繕/管理/固定資産税)の違い

ライフプラン表には住宅維持費(修繕/管理/固定資産税)の考慮を忘れずに 所有する住宅費のうち、意外と大きな金額になるのが維持費(修繕/管理/固定資産税)です。 固定資産税だけでも、単純計算でたとえば年15万円×残りの生涯50年だとして=750万円にも... -

住宅購入時の諸費用は物件価格×〇%

住宅ローンを組む際の諸費用:新築物件=5%、中古物件=7%が目安 住宅を購入する際は、(戸建てなら)土地や建物、外構工事、家具家電類、屋外給排水、地盤改良工事などの費用がかかりますが、それ以外にも取引時の各種諸費用がかかることを念頭に置いて... -

無理のない住宅ローン借入額「4つのチェックポイント」

住宅ローンは失敗できない! 人生3大支出といえば「住宅費」「子供の教育費」「老後資金」と言われます。住宅費については購入する世帯も一定数あり、住宅ローンは長期に渡っての債務となるため一度購入してしまうと上手く売却できたり上手く賃貸に出した... -

ライフプラン表をつくって、いくらまでの住宅購入ができるか検証する方法

高騰する住宅価格 近年(2024年)は住宅価格がどんどん上がっている印象があると思います。 国土交通省の不動産価格指数によれば、マンションについては2008年に比べて2024年には全国平均価格が約2倍になっています。 2008年に全国平均で3000万円弱だった... -

住宅ローンは固定金利、変動金利どっちを選ぶ?

金利と1年目の利息負担額を考えてみる 住宅ローンを借りる際、変動金利か固定金利か悩むことが多いと思います。 変動金利なら今は金利がすごく低いので当初の返済額が抑えられるというメリットがあります。 住宅金融支援機構「民間金融機関の住宅ローン金... -

手元の500万円で住宅ローン繰上返済するのか、資産運用にまわすのか

住宅ローン支払中で、なおかつNISA等の資産運用も行っているとして、手元にまとまった現金がある場合、それを繰上返済するのか、資産運用にまわすのか迷うことがあると思います。 住宅ローンをどう捉えるかにもよると思いますが、あなたの住宅ローンに対す... -

住宅ローンを組んだら死亡保険は減額、保険料を節約していい?

住宅ローンには死亡保険が付いているので、他の保険は減額してもいい理屈 住宅を買って、住宅ローンを組むときは保険の見直しも検討するといいと思います。 住宅ローンにはたいてい「団体信用生命保険」という死亡保険が付いているので、住宅ローンを払っ... -

住宅ローンは何年で組めばよいのか

住宅ローンは多くの場合、何十年と長期にわたって返済していくことになります。 住宅ローンは一般的に、最長35年まで返済期間を設定することができますが、定年までを一つの目安とすると、今の年齢によって何年返済にすれば良いか迷うこともあると思います... -

【ケーススタディ】ライフプラン表をつくって住宅購入可能額を検討する

住宅購入は人生の一大イベント。「住宅購入、教育資金、老後資金」と人生三大支出の一つとされ、絶対に失敗したくないものです。 住宅を購入すると次のようなリスクがあります。 ・住宅ローンを返済できなくなるリスク ・価格下落リスク(言い換えれば、高... -

【自分でつくれるエクセル・ライフプラン表】繰上返済効果を確認する方法(カンタンです)

まずは、住宅ローンの条件を設定→住宅ローン返済表が自動でできる 住宅ローンを支払中の方も、これから住宅ローンを組む方も「繰上返済」について検討することが多いと思います。 「繰上返済はできるだけ早い方が効果が高い」 「住宅ローン減税の期間(当... -

住宅購入資金のうち頭金の平均はいくらぐらい?

住宅を購入するにあたって、頭金はどれだけあればよいのでしょう? 頭金を貯めすぎて購入時期が遅くなっても困るし、かといって頭金なしではローンの条件が不利にもなりかねません。 頭金の額が10%未満だと高い金利でしか借りられないケースがあるので、... -

住宅ローン返済が不安ならエクセルでライフプラン表をつくってみよう!

住宅ローンの返済ができなくなるとどうなるか こちらのサイトでは「自分でつくれるエクセル・ライフプラン表」の提供や、ライフプラン作成サービス等を提供しており、多くのケースで「住宅購入」がひとつの相談テーマになっています。 個別のライフプラン... -

2023年6月新築住宅ローン最新低金利TOP3<30年超固定金利・フラット35編>

住宅購入にあたって約9割の方が住宅ローンを利用しています。 住宅ローンを選ぶ際、ひとつの大きな選択肢が「変動金利」か「固定金利(フラット35)」にするか。 変動金利の魅力は当初の金利が低く、当初の返済額が抑えられること。 固定金利の魅力は、決... -

2023年6月新築住宅ローン最新低金利TOP5<変動金利編>

住宅購入にあたって約9割の方が住宅ローン利用するとのこと。 "住宅費"は「老後資金」「子供の教育費」と並んで人生の三大支出と言われます。 特に住宅費は自分で購入する物件を選ぶという点では人生最大のインパクトのある支出と言えるかもしれません。 ... -

ペアローンの活用法と落とし穴:二人の収入を最大限に活かす方法

1. はじめに:ペアローンの重要性 近年、共働き夫婦が増える中で、新たな選択肢として「ペアローン」が注目されています。ペアローンとは、夫婦など同居する2人がそれぞれ住宅ローンの債務者となることを指します。借入金額が上乗せできたり、住宅ローン控... -

【住宅ローン】変動金利の上昇はどのくらいで見ておく?

住宅ローンで変動金利を選ぶ人は全体の約7割 住宅金融支援機構2022年10月の調査によれば、住宅の種類ごとに選ぶ固定金利、変動金利の割合は以下のとおり。 新築の注文住宅、建売、マンションでいえば、変動金利を選ぶ人の割合はおよそ7割。 将来の金利がど... -

住宅購入後、妻はいくら収入を得ればよいかのシミュレーション

住宅を購入するにあたって、現在パートや専業主婦、または育休中の妻が今後どれだけ収入を得ればよいか考えたい、というライフプラン相談もよくあります。 ここで大事なのは"バランス"であり、ある人はこれからの収入に見合わない高い住宅ローン計画を立て... -

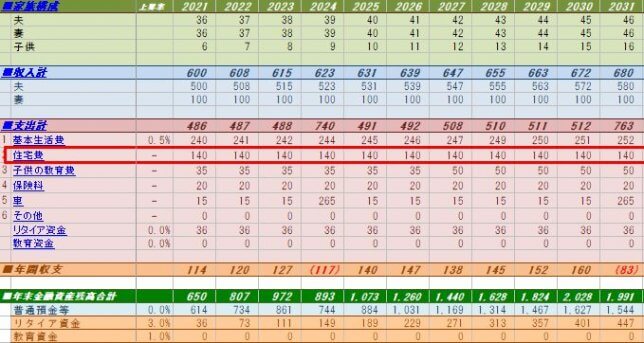

【動画】年収500万円で3000万円のマンションが購入できるかのライフプランシミュレーション

動画もつかって解説!ライフプラン表の使い方 夫30歳、税込み年収500万円、妻は専業主婦、子供1人で3000万円のマンションが購入できるかのシミュレーションをしてみたいと思います。 30歳男性で年収500万円というと業界にもよりますが一般的な金額の範囲... -

ライフ(マネー)プランから見る住宅ローンの位置づけ

"衣食住"というようように「住宅」は人間生活にとって必需品のひとつですね。 家計のなかでも結構な割合を占める住宅費。 既に親の代から持家で住宅費がほとんどかからない、という人は幸運かもしれませんね! たとえば、以下のような家計収支があるとしま... -

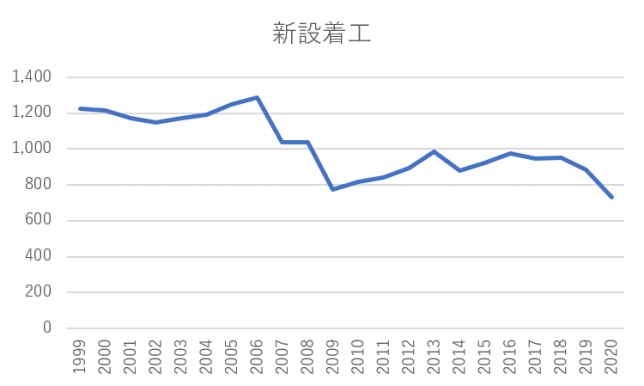

【日本の新設住宅着工件数】2000年代約100万戸→2020年約70万戸→2040年約40万戸まで減少する?

人口動態と新設住宅着工件数 日本の新設住宅着工件数は長期的に減少傾向とのこと。 戸建て、マンションあわせて2000年代は毎年120万戸程の住宅が建設されていましたが、2008年のリーマンショックのあたりからガクンと落ち、80万戸程になり、少しずつ回復し... -

住宅ローン金額、金利、期間ごとの返済額早見表

これまで賃貸だった家庭が、住宅購入をして住宅ローンを検討する際に、これまでの家賃と比較して払っていけそうかどうかの目安にすることがあると思います。 住宅ローンの返済額はインターネットで試算したり、住宅販売会社にて試算してもらったりしますが... -

住宅ローン減税期間中は繰上返済をしない方がよいのか?

住宅を購入して住宅ローンを組むと、2021年購入・入居なら10年間、年末のローン残高の1%の範囲で40万円を限度に所得税(控除しきれない分は住民税も)が戻ってくる住宅ローン減税。 たとえば年収700万円で配偶者も一定の収入があって配偶者控除がない場合... -

40代で住宅ローンは何年返済にするべきか

期間ごとの住宅ローン借入可能額 住宅ローンは一般的に最長35年まで返済期間を設定することができます。 しかし一口に35年といっても、30歳の方の35年後は65歳になり、会社員であれば一般的には定年退職の時期となるでしょう。 それが40代ともなると、定年... -

住宅ローン控除の確定申告/年末調整について

所得税が還付される住宅ローンの税額控除。 ざっくりいえば、年末ローン残高の1%の範囲でその年の所得税が還付される仕組みです。 例) ・年収600万円、扶養対象者なし、年間所得税20万円 ・年末の住宅ローン残高2000万円の場合 2000万円×1%=20万円・・... -

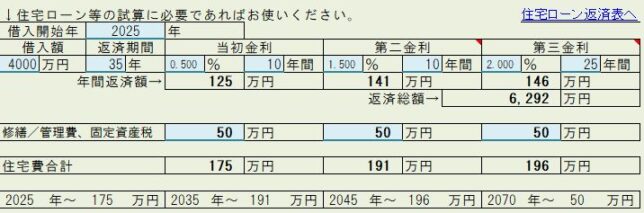

【三段階金利対応!】住宅ローンをエクセルでシミュレーション!

住宅を購入する際、住宅ローンを借りる場合は返済額のシミュレーションをしてもらいます。 住宅ローンの返済額についてはハウスメーカーやマンション販売会社、不動産業者、銀行などが具体的なプランを提示してくれるでしょう。 自分でシミュレーションし... -

住宅ローン借り換え目安と、借り換えの効果

住宅ローンを借り換える際の目安3つ! 最近の住宅ローン金利が低いということもあって、昔借りた住宅ローンから借り換えたらどうなるんだろう、と思う方もいらっしゃると思います。 一般的に住宅ローンを借り換える際の目安は以下3つといわれています。 ... -

住宅ローン金利0.5%、1.5%、3.0%のときの繰上返済効果の違い

手元にある余剰資金を繰上返済するのか資産運用するのか 住宅ローンの繰上返済は、早ければ早い程効果が高いと言われます。 一方、今は金利が低いので、繰上返済の効果は薄く、場合によっては繰上返済する分を資産運用に回した方がいい、という考え方もあ... -

住宅ローン控除はトータルでいくら還付されるかのシミュレーション

住宅ローン控除はトータルでいくら還付されるか確認するためには・・ 住宅ローンの税額控除は、ざっくりいえばローン残高の1%が年末調整や確定申告で還付される、ということになります。 ただし、それは「所得税を払った分のうち」ということになります...

12