住宅を購入するにあたって、現在パートや専業主婦、または育休中の妻が今後どれだけ収入を得ればよいか考えたい、というライフプラン相談もよくあります。

ここで大事なのは”バランス”であり、ある人はこれからの収入に見合わない高い住宅ローン計画を立てていたり、逆に、ある人は老後やこれからの生活を心配しすぎて無理して働いたり、無理して節約をしているケースもあります。

将来の不安感が強すぎて節約しすぎている場合はとくに精神衛生上よくありませんね。

適切な収支のバランスを確認するためには、冷静にこれからの収入と支出を”見える化”して年間〇〇〇万円の収入を〇〇歳まで得られればOKと分かればある程度安心感が出てくると思います。

そうすれば過剰な不安感が減少したり、無理のある住宅購入を予め回避できたりするでしょう。

参考として以下のケースでシミュレーションしてみたいと思います。

・夫婦とも33歳

・子供2歳

・1年後に第二子を予定

・夫会社員、手取り収入450万円(上昇率1.5%)

60歳から65歳まで400万円

・妻は専業主婦

・貯金800万円

・1年以内に4000万円のマンション購入を希望

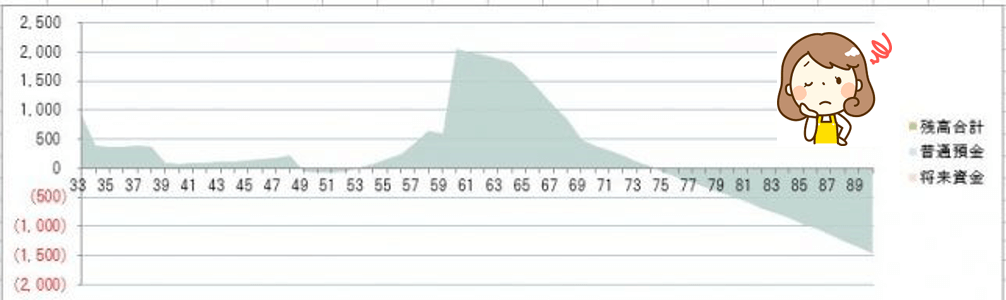

この場合、住宅購入後、収支は非常に厳しく、夫が定年退職金をもらうときには金融資産がいったん2000万円ほどになりますが、その後、どんどん資産が減っていき、”70代で枯渇”してしまうおそれがあります。

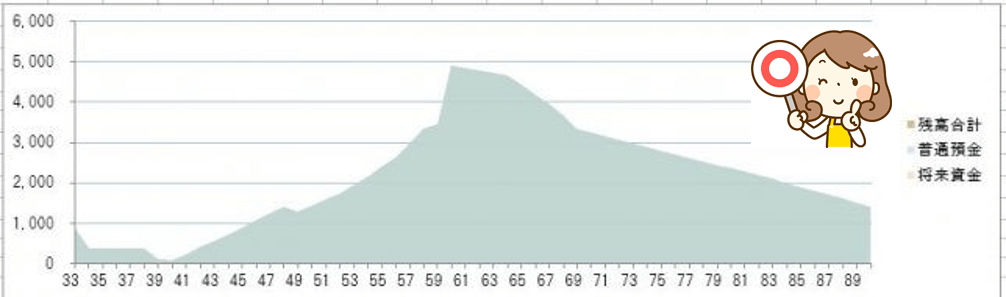

そこで、第二子が小学校に上がる頃から妻が”年間150万円”の収入を得ることにしてみると以下のような金融資産残高のグラフになります。

妻60歳までの約20年間×150万円=3000万円程の改善効果になりますので、この場合、90歳時点でも1000万円以上の貯金が残りそうだということが分かります。

結婚後とか、住宅購入前など人生の中でもある程度早い段階で収支シミュレーションをしておいて、それによって老後の収支が厳しいということが分かれば、早めに無理のない対策を検討することができますね。

一方、働きすぎていたり節約しすぎている家庭の場合は、どこまで収入をセーブしても差支えないかとか、どこまで支出しても大丈夫かが分かれば、今の生活の質を上げて安心感が増すかもしれません。

コメント