成功する積立投資– category –

-

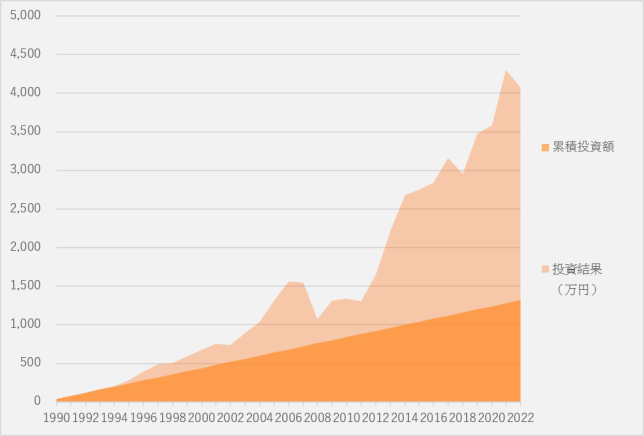

NISA/iDeCoなど過去35年間(1990-2024)の積立投資の実績

「長期・国際分散・積立投資」で3000万円の老後資金を確保するには ライフプラン表(キャッシュフロー表)を作成するうえで、重要な検討項目のひとつがNISAやiDeCoなどの金融資産運用です。 当サイトでは老後資金確保や子供の教育費確保のために「長期・国... -

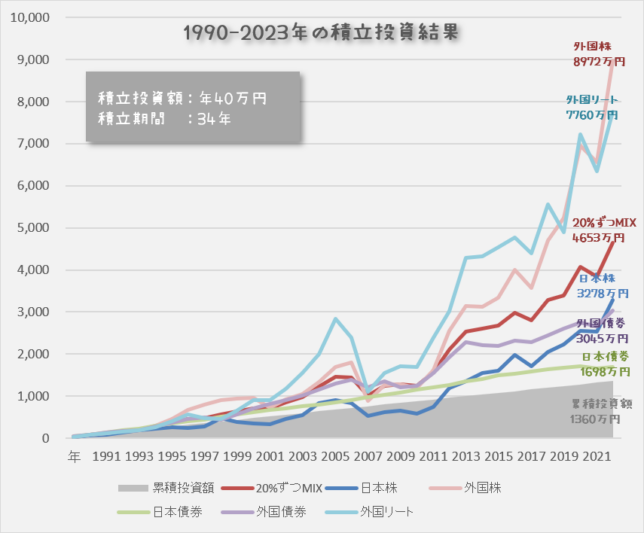

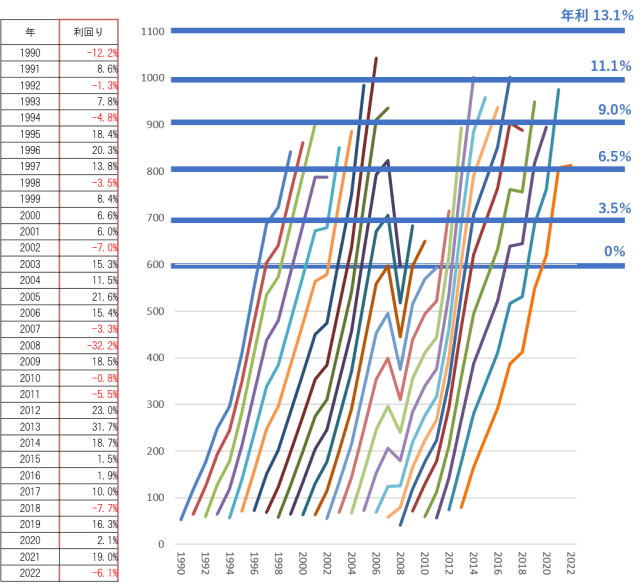

1990年~2023年の過去34年間の積立投資結果をグラフで表すと・・

長期積立投資の効果を正しく知る iDeCoや積立NISAを活用している人が増えている。 10年前くらいまでは日本人は投資に対してネガティブと言われていたが、ライフプラン表作成サービスの相談を月に何件か受ける中でほとんどの人がiDeCoや積立NISAなど何らか... -

長期投資の効果-だれでも1億円はつくれる

誰もがウォーレンバフェットにはなれないが・・ ロバートアレンの『ロバート・アレンの実践億万長者入門 ― 生涯続く無限の富を得る方法』では、毎日10ドル貯金して、年20%で運用すれば、20年後には100万ドル(約1億円)になる。つまり、だれでも億万長者... -

【NISA/iDeCo】投資信託3つの特徴と、もし10年前からコツコツ積立分散投資していたら?

投資信託とは? ざっくり特徴3つ。 NISAやiDeCoにも使われている投資信託。株などとどう違うのか以下3つの特徴を理解しておくといいと思う。 特徴1:小口資金で投資可能投資信託は、個別企業の株や様々な債券等を数十~数百集めひとつのファンドをつく... -

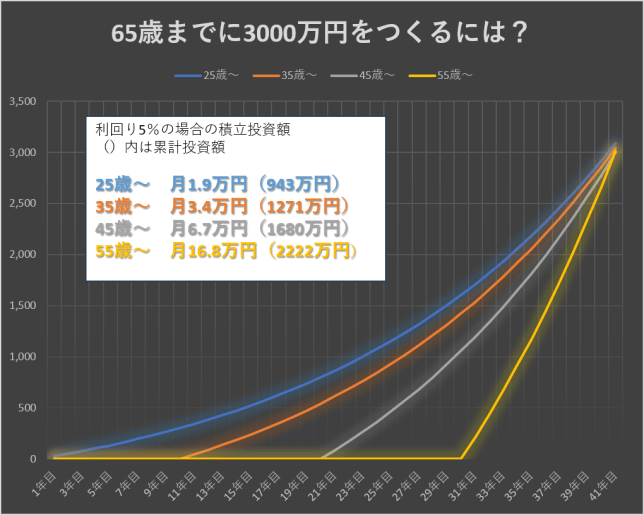

2024年からのNISA年代ごとのおすすめ積立額(65歳までに3000万円つくる)

2024年からのNISAでは、1年間に120万円までの積立と、240万円までの積立以外の投資(年間累計360万円)ができて、生涯で累計1800万円まで投資することができる。 2023年まで 2024年から 年間 投資枠 ①つみたてNISA 40万円 ②一般NISA 120万円 ①つみたて投... -

60歳からでも”つみたてNISA”は有効なのか?

長期積立投資を前提として使われることが多いNISA。 60歳になり、もしこれまで投資を行っていなかったとして、それでもこれからNISAを活用することがライフプラン上有効なのか確認してみる。 ~前提条件~ ・シミュレーション期間:100歳まで ・家族:夫婦... -

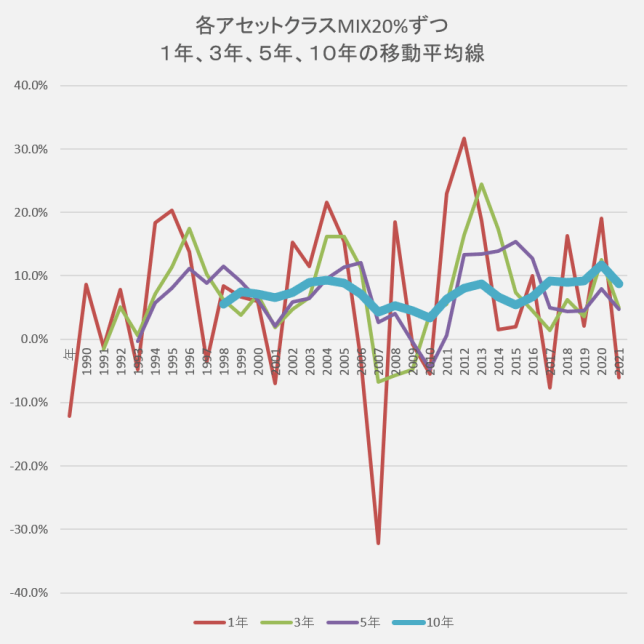

【iDeCo/NISA】長期積立分散投資のリスク低減と想定利回り●%

iDeCoやNISAなど積立投資をする場合、分散、積立、長期の3つの対策によりリスクが低減されると言われる。 iDeCoやNISAは老後資金だったり子供の教育資金を想定して積立てていることが多いので、失敗できない。 具体的に過去の実績から、10年間、15年間、2... -

【iDeCo/NISA】長期投資でどれだけリスクがなだらかになるのか。

2023年時点でiDeCoは300万人、NISAは1200万人が利用している。20~59歳の人口は約6000万人なので、"のべ"でいえば5人に1人がiDeCoやNISAを利用しているイメージ。 さらに2024年からはNISAが拡充され投資可能額が増えたり、非課税期間が無制限になるため貯... -

NISAにおいてアメリカ株(S&P500,VTI)を選択しない理由

S&P500,VTIはなぜ人気なのか NISAやiDeCoなど投資信託といえば今、アメリカ株に投資する「S&P500」や「VTI(Vanguard Total Stock Market ETF)」が人気だ。 アメリカは株主重視、起業が盛んで強い企業が育ちやすいという環境と、実際にこれまで高... -

NISAはSBI証券と楽天証券どちらがいいか?

NISAは一人一口座しか開設できない。したがって、今後数十年、自分の資産を預けるとか、時々運用状況をチェックするなどということを考えると、その使い勝手含め、どの金融機関で口座を開設するかが大変重要になる。 NISAやiDeCoといえば、特に決まった金... -

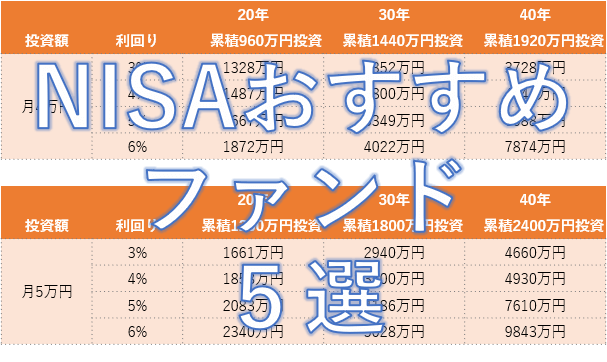

ライフプランを充実させるNISAの考え方とSBI証券おすすめ銘柄5選(2023)

30年とか40年など長期投資をするつもりで始めよう 投資して益金が出た場合でも益金に対して非課税となるNISA。 投信協会によれば「つみたてNISA」だけでも245本の投資信託を選ぶことができます。また、たとえば人気ネット証券のSBI証券でも「つみたてNISA... -

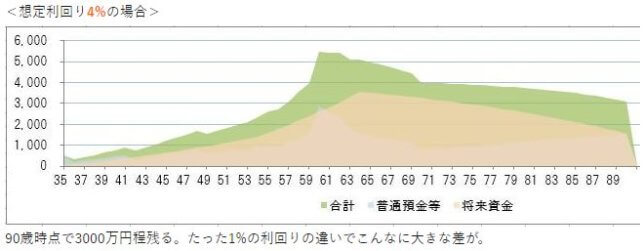

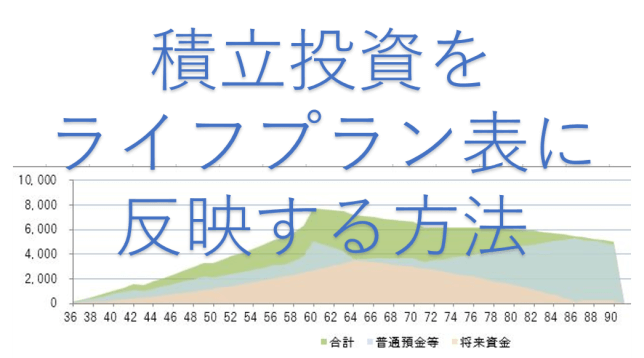

NISAの恒久化はライフプラン表に反映してこそ、そのメリットが分かる!

積立投資と複利の効果を具体的な額で想像し、ライフプランの戦略にできているか? 2024年から改正されて、非課税枠が増える等、我々国民にとってはメリットが大きくなるNISA(少額投資非課税制度)。 日本証券業協会によれば2023年3月末時点で、NISAの口座... -

手元の500万円で住宅ローン繰上返済するのか、資産運用にまわすのか

住宅ローン支払中で、なおかつNISA等の資産運用も行っているとして、手元にまとまった現金がある場合、それを繰上返済するのか、資産運用にまわすのか迷うことがあると思います。 住宅ローンをどう捉えるかにもよると思いますが、あなたの住宅ローンに対す... -

積立額が同じでも、年金以外に老後使えるお金が月1.9万円と月14.6万円と差がつく理由

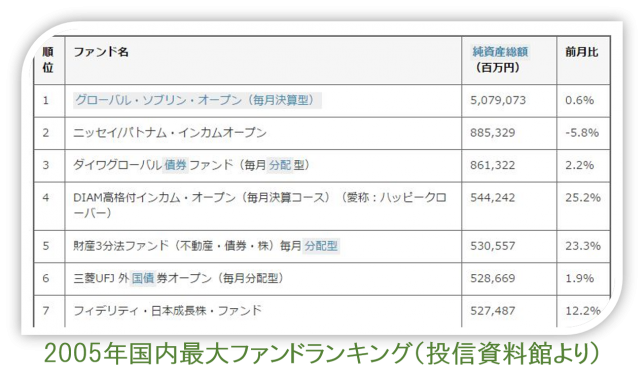

当サイトでは、将来のライフプランを充実させるため、「国際分散&長期積立投資」をおすすめしています。 ライフプランを充実させる投資信託の選び方 ①手数料の低いものを選ぼう ②基本的にはインデックス型を選ぼう ③無分配型・再投資型・1年決算型を選ぼ... -

金融資産のうち何割くらいまで投資に充てるのか

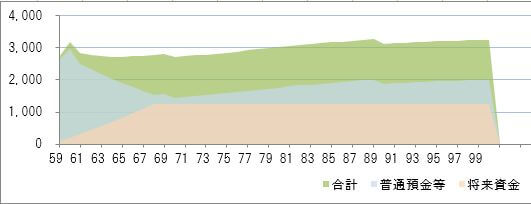

ライフプラン表をつくって、イデコ(iDeCo/個人型確定拠出年金)やNISA等を活用するとして、「投資は金融資産全体の何割くらいまでにすれば良いですか?」と質問いただくことがあります。 毎月積立で投資をしていくプランを作るときに、一般的には30代→... -

イデコ(iDeCo/個人型確定拠出年金)この配分・30年強で約800万を”2000万円以上”にする計画

イデコ(iDeCo/個人型確定拠出年金)で不足する老後資金を補完しよう 少子高齢化社会の日本。 現在、公的年金を受け取っているモデル世帯(夫=元会社員、妻=専業主婦)の場合、夫婦で年間250万円前後(月20万円程)の年金収入。 一方、生活費の平均は無... -

複利のパワーで地球で一番金持ちになる方法

複利の絶大な効果(単利との違いを知っておこう) アインシュタインは複利を「人類最大の発明」と言ったそうです。 複利とは、たとえば100万円を年10%で運用すると、 1年後には110万円になる。2年目に110万円を年10%で運用すると121万円になる。3年目に1... -

投資資産は60代までに2000~3000万円をひとつの目標にすればいいと思う

社会人になってからリタイア後までの40~50年以上という長い時間を有効に使って、積立投資を行う場合とそうでない場合ではリタイア後の生活が大きく変わります。 月に数万円ずつ積立投資をしていくと、投資効果も影響し、60代で数千万円になるでしょう。 ... -

成功するための個人型確定拠出年金(iDeCo)の始め方とは?

厚労省『確定拠出年⾦統計資料』によれば確定拠出年金利用者は2022年3月末時点で企業型で約780万人、個人型で約約240万人とのこと。20-59歳人口は現在6000万人強なのでそのうち約17%の人が確定拠出年金を利用していることになる。 <企業型> <個人型> ... -

iDeCo/NISA 元本割れを回避するための長期的戦略とは?

投資信託の特徴とリスク 節税効果の高い老後資金準備制度=iDeCo(個人型確定拠出年金)やNISAも主に投資信託の仕組みを利用しています。 投資信託は、分散、少額、プロの運用という3つの特徴を持っており、一般の方が金融資産の投資をしやすい仕組みが整... -

新NISA制度開始:2024年からの資産運用の新しい風景

はじめに 2024年から改正される「新NISA」について聞いたことがありますか?新NISAとは、「少額投資非課税制度」の新たな形態で、2024年からスタートするこの制度は、私たちの投資ライフを大きく変える可能性を秘めています。 これまでのNISA制度と比べて... -

投資初心者必見!ドルコスト平均法で安定した投資結果を手に入れる方法

投資初心者が抱く不安と疑問 投資というと、まず思い浮かべるのは「リスク」かもしれません。特に、投資初心者の方々は、「どのような投資をすれば良いのか」「元本が減ることはないのか」といった疑問や不安を抱えていることでしょう。また、忙しい日々... -

NISAの恒久化と投資可能額拡大(2024年~?)

NISA、iDeCoが拡充される! 2022年11月25日、「第3回資産所得倍増分科会」というものが開催され、以下のような方針が発表されたとのこと。 1.一般NISAとつみたてNISAは恒久化し、投資上限額を増額する。これにより今後5年間でNISAの買付額を現在の28兆... -

iDeCoと積立NISAどちらを選ぶべき?

iDeCoと積立NISA、どちらを選ぶべきか 「iDeCoと積立NISA、どちらを選んだらいいですか?」という質問を受けることがある。 シンプルに考えれば、 ・老後資金のためならiDeCo ・子供の教育資金など途中引き出しもあり得るなら積立NISA となるが、退職一時... -

月1万円の節約が資産運用効果にて50年でXXXX万円になる話

家計運営で大事なのは「長期的な戦略」と「自動化」 人生100年時代といいます。 今もし50歳だとしてもまだまだ折り返し地点に来たに過ぎません。 ましてや20~30代なんてまだ2~3割しか来ていないわけです。 経営学の権威ピーター・ドラッカーはいいます。... -

イデコ(iDeCo/個人型確定拠出年金)スイッチングのメリット(SBI証券)

スイッチングのメリットは手数料を下げてパフォーマンスに貢献すること イデコ(iDeCo/個人型確定拠出年金)を運用していると、ふと「このままでいいのかな~」という気になるときがあります。 SBI証券ではオリジナルプランとセレクトプランの2つのコ... -

【投資信託】インデックス(パッシブ)型とアクティブ型はどちらを選ぶ?

手っ取り早く分散投資を実現することができる投資信託。 投資信託には大きく分けて「インデックス(パッシブ)型」と「アクティブ型」というカテゴリがあり、この2つのうちどちらを選ぶべきか考えたいと思います。 ↑こちらの記事で紹介したデータはインデ... -

投資信託 純資産総額ランキングで買ってはいけない理由

将来のために資産運用も考えなくては、ということで投資信託などを活用する場合、どのファンドを購入するか悩むケースがあると思います。 現在、日本で購入可能な公募型の投資信託は6000本もありますので、ある程度の投資の方針や戦略がないと選択に困って... -

金融資産を2倍にするための「72の法則」とは?

資産運用をするなら「72の法則」を覚えておくと少し役に立つかもしれない 「72の法則」というのを聞いたことがありますか? 以前、クライアントに聞いてみた際、10人中2~3人は聞いたことがある、ということでした。 72の法則とは、ある金額を2... -

イデコ(iDeCo/個人型確定拠出年金)、金融機関はどれだけ儲かるの?

運営管理費として金融機関等が受け取る手数料 一般の投資信託に比べて、手数料が安く、税制メリットが大きいイデコ(iDeCo/個人型確定拠出年金)。 運用中は、選択したファンドに応じて信託報酬(年0.1%程度~)が差し引かれ基準価額に反映しますが、そ...

12