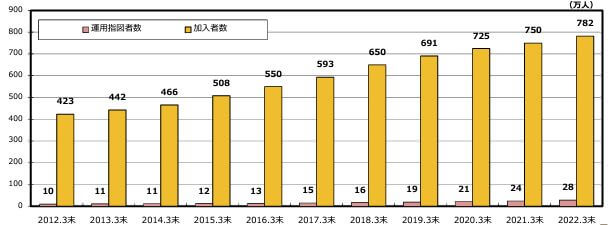

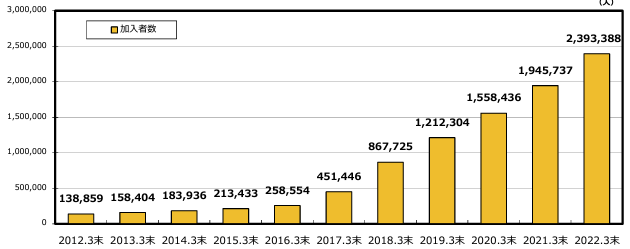

厚労省『確定拠出年⾦統計資料』によれば確定拠出年金利用者は2022年3月末時点で企業型で約780万人、個人型で約約240万人とのこと。20-59歳人口は現在6000万人強なのでそのうち約17%の人が確定拠出年金を利用していることになる。

<企業型>

<個人型>

世界をみれば、オーストラリア、イギリス、アメリカ、チリ、トルコなどは確定拠出年金への強制加入(または自動加入)となっている。

人は重要でも緊急でないものは後回しにしがち。

と言われる。

つまり喫緊の課題でない「老後資金準備」は個人任せではダメで、国が制度をつくってあげましょう、というのが世界の潮流なのかもしれない。

しかしながら日本でも上記の図のように年々加入者が増えている。特に個人型のiDeCoの伸び率がすごい。

iDeCoは2~3年おきに制度改正が行われ、どんどん使い勝手が良くなっている印象。

少子高齢化による日本の年金制度のひっ迫から、iDeCoを活用してください、という政府の意図が現れている。

節税メリットが大き確定拠出年金はどんどん普及すべき。

なぜ確定拠出年金制度が重要なのか

日本はすでに超高齢化社会に突入していっている、と言っていいレベルで、これは世界最速のペースと言われており、課題先進国と言われる所以。

超高齢化ということは、働き手が相対的に少ないという状況。

今の高齢者の公的年金を現役世代が負担している構図であり、今後ますます高齢化率が上がるにつれて悪循環に拍車がかかる。昔は現役世代10人近くで1人の老人を支えていたのに、2017年現在は現役世代3人が1人の老人を支え、もっと進んで2050年頃には現役世代1人が老人1人を支える構図になってしまうと予想されている。

こうなると、制度設計自体が破綻してしまうか、極端に年金受給額が減らされるか、年金受取年齢が70代などと引き上げられるか。そのあたりの改悪は免れないと考えていた方が賢明である。無用な希望的観測は将来の自分自身を苦しませるので、いまから対策を実行していく必要がある。

ぼんやりと老後が不安・・と思っている人はこのことをきちんと認識しておくべき。

とはいえ、個人任せにばかり頼っていられないので、不足する公的年金を補うために確定拠出年金の普及が進められている。

「公的年金だけでは生活厳しいから、税制メリット押し出すので確定拠出年金で自助努力してください!」

端的にいえばそういうことになる。

他の老後資金準備の手段を知ったうえで確定拠出年金を選ぶ

他の老後資金準備の手段としては、たとえば以下のようなものが考えられる。

・個人年金保険

・養老保険

・終身保険

・単に貯金

・企業からの退職金・企業年金

・親からの遺産相続

・一生働き続ける

・自給自足などで支出の方を極端に減らす

保険関係は低金利の影響で、ほとんどうま味がなくなった。

銀行への貯金も低金利。

企業勤めは終身雇用の考え方が薄れ、退職金をあてにできない人が増えている。また、企業の寿命も短くなり「一生この会社に勤める」という考え方はむしろ人生のリスクとなった。

親から十分な遺産相続ができる人は恵まれている。しかし相続税も徐々に上がってきている。予想以上の相続税のために、そもそも期待していたほどの資産を得られない可能性もある。

一生働き続ける、または自給自足などで生活コストの方を減らす、という考え方も持っていた方が良いかもしれない。

人それぞれ色んな環境があるが、金融商品で老後準備をするなら、税制メリットが大きく、また、うまく運用できれば投資額の倍またはそれ以上に化ける可能性のある確定拠出年金をまずは検討しておくべきかと思う。

確定拠出年金の税制メリット

確定拠出年金の掛金は「社会保険料控除」の一つとして、所得控除になる。

たとえば、掛金月2.3万円で年間約27万円を投資したとして、27万円が所得控除になるということは、

ざっくりいえば年収300万円くらいでも所得税・住民税合わせて15%程節税になる。(27万円×15%=4万円程の節税効果)

年収1000万円くらいなら所得税率が高い分、節税効果も高まり、所得税・住民税合わせて30%程節税になります。(27万円×30%=8万円程の節税効果)

これだけ節税効果の高い金融商品はほかにないだろう。

さらに投資信託で運用効果が得られれば、さらにプラスとなる。

(しかも運用中の益金に対する所得税もない)

そして60歳以降受け取る際も、退職所得控除として通常の所得税よりも圧倒的に安い税金で済む。

ライフプランと戦略を立てる

そうはいっても、まだ自分がどれだけ確定拠出年金に投資をして、どれだけの資金に育て上げ、それが老後資金として十分なのかどうかピンと来ないかもしれない。

そのためにはまずはライフプランを立ててみることが有用。

結婚して子供も既にいて家族人数が固まっているような場合はライフプランが立てやすい。

独身だとしても今後の想定でライフプランを立てる効果はある。

〇歳で結婚し、子どもは〇人、配偶者の収入はこれくらいで、家をいつ買って、車は・・などアレコレ想像しシミュレーションするのは有意義な時間になるし、老後資金準備に直結する。

もし一生独身だとしても、その前提でライフプランを作成しておき、結婚すればなおOKというような人生設計ができるとよい。

ライフプランを立てて、老後資金がどれだけ不足するか、それを補てんするためには確定拠出年金はどれだけあれば良いか、など色々と思考を巡らせてみると老後不安が和らいでいくだろう。

金融機関はどう選べば良いか?

確定拠出年金の口座を開設する金融機関はどのように選べばよいのか。

今使っているなじみの金融機関で確定拠出年金を扱っていればそれでも良い。

現在(2023年)、個人型確定拠出年金を取り扱っている金融機関は全国で80社ほどあり、以下は、取り扱い商品数の多い上位10社。

| 松井証券 | 40 |

| SBI証券(セレクトプラン) | 38 |

| 損保ジャパンDC証券 | 36 |

| ゆうちょ銀行 | 34 |

| スルガ銀行 | 33 |

| 野村證券 | 32 |

| 三菱UFJ銀行/三菱UFJ信託銀行【標準コース】 | 32 |

| 楽天証券 | 32 |

| みずほ銀行(資産50万円未満) | 31 |

| みずほ銀行(資産50万円以上) | 31 |

これはiDeCoナビの「商品内容で比較」で調べられる。

金融機関は下位になれば取扱本数が数本など、選択肢が少なくなる。

できれば、幅広い商品ラインナップから、より優れたスペック(手数料が安い等)の商品を選びたいので、金融機関にこだわりがなければ、取扱本数の多い金融機関がお勧め。

口座を開設する金融機関を決めたら、資料請求→口座開設→投資スタートとなる。

資料請求し、必要に応じて勤め先から必要な捺印等をもらったりと、実際に投資が開始されるまで2~3ヶ月はかかると思っておいた方がよい。

より確実に投資の果実を取りにいくためのファンドの選び方

口座開設ができたら、どのファンドにいくらずつ(何%ずつ)振り分けるかの選択となります。

ここでファンドを選ばないと、初期設定されているなんの面白みもない元本確保型のファンドで運用されてしまうので、早いうちに投資型のファンドを選択しておくことをお勧めします。

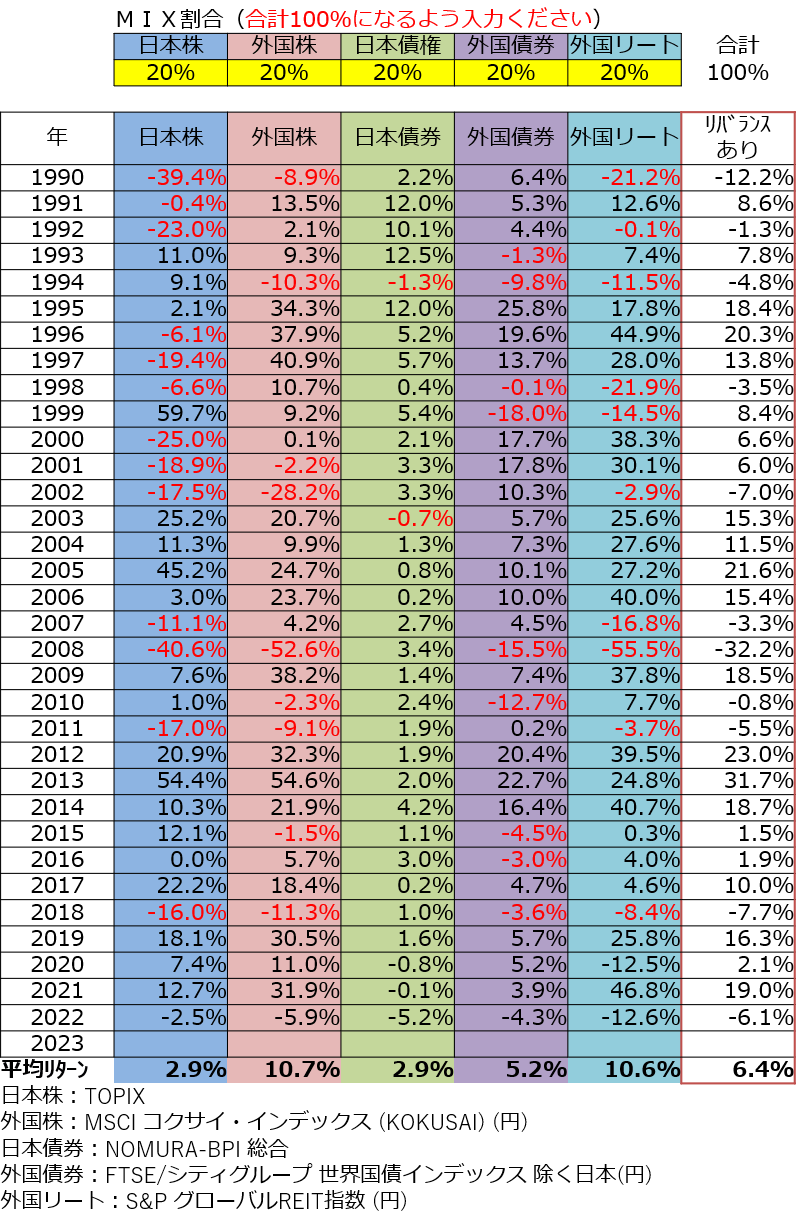

以下は過去33年間の各資産の代表的な指数に基づいた騰落率であり、仮に各資産に「20%ずつ」投資していた場合の利回りを右はじの列で表している。各資産の平均値ともいえる比較的リスクの低いとされる指数を用い、かつ分散投資をするにもかかわらず、ときには1年でマイナス30%などという結果や、逆にプラス30%という年もある。リスクを抑えた分散投資でもこれだけの振れ幅があるということは理解しておく必要がある。

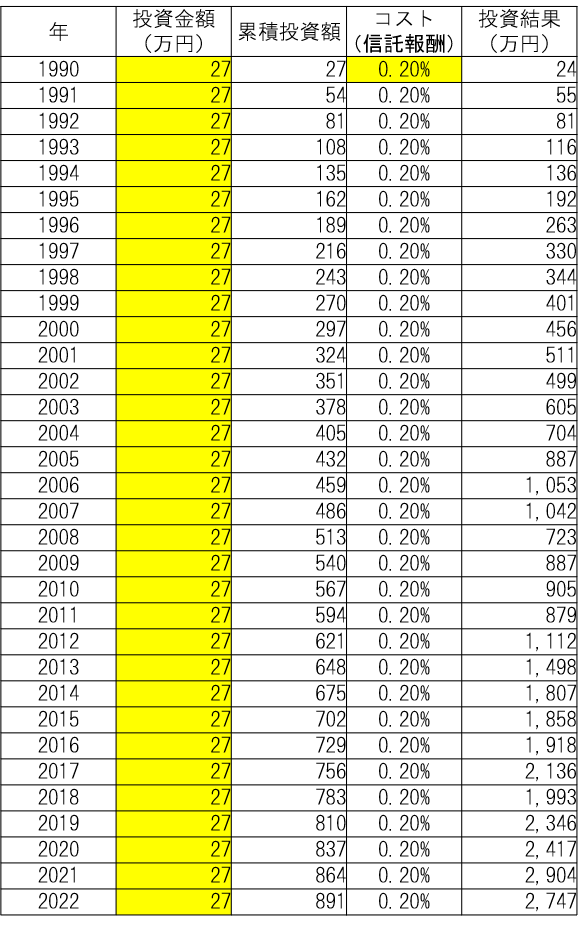

以下は、年間27万円ずつ投資し、年間コストを0.2%、上の表の割合で投資し続けた場合の33年間の結果を表している。積立投資および分散投資の効果もあってか概ね累積投資額よりも投資結果が常に上回っている。しかし、2008年のリーマンショックのように資産が激減することもあることは理解しておく必要がある。

確定拠出年金をうまく活用して、老後の安心感を少しでも補てんしておきたい。

コメント