ライフプラン表をつくって、イデコ(iDeCo/個人型確定拠出年金)やNISA等を活用するとして、「投資は金融資産全体の何割くらいまでにすれば良いですか?」と質問いただくことがあります。

毎月積立で投資をしていくプランを作るときに、一般的には30代→40代→50代と給与UPや子供の独立のタイミングで投資できる金額が増えていき、積立投資の終わる60代辺りに投資の資金が最も多くなっていきます。

投資資金は過去の例では長期的な平均値で見れば一定のリターンを生み出し、資産形成に有効ですが、2008年のリーマンショックのときのように1年で3割くらい下落することもあります。

そういうこともあるので、その人のリスク許容度にも関係しますが、一般的には投資の金額は金融資産全体の半分程度を上限として考えると良いのではないかな、と考えております。

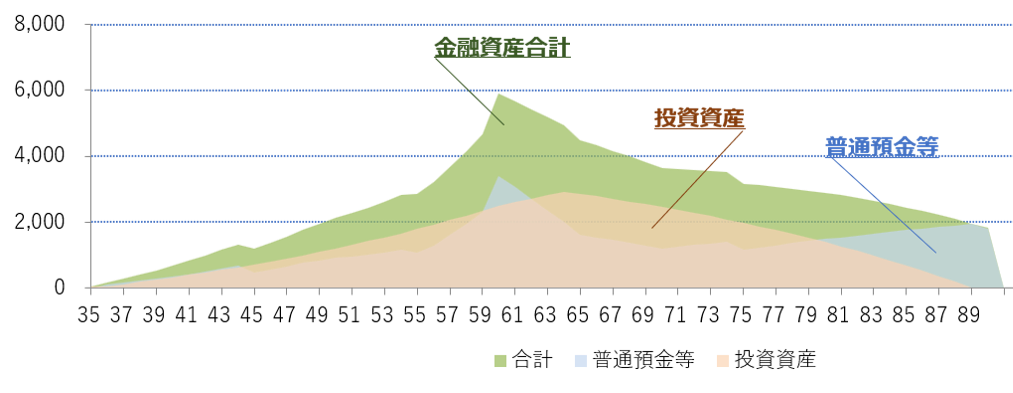

▼金融資産残高推移グラフの例

上記グラフでは、36歳頃から積立投資をスタートし、年齢とともに普通預金および投資資金が積みあがっていき、60代で退職一時金を受け取ったあたりで金融資産が最大となり、その時の投資資産と普通預金等がおよそ半々といった感じのグラフ例です。

投資分で年平均リターンがどれだけになるか、またはいくらずつを投資に充てるかによっても老後資金がどれだけ準備できるか変わってきますが、生涯のライフプランを見ながらバランスよく家計運営していくことが重要なポイントだと思っています。

投資資産の割合が適当(金融資産の半分以下ぐらい)で、2000万円くらいになっていると、たとえば年平均利回りが5%だと、平均して年間100万円くらいを生み出してくれることになります。老後資金の足しとしては大きいですよね。

一方、投資資産の割合(金額)が小さいと投資による収入UP効果がほとんど感じられなくなります。

バランスの悪い例

・老後資金準備のための保険などが多すぎて今の生活を圧迫したり、軌道修正がしにくくなっている

・投資資金の割合が多すぎてリスクが高すぎる

・今の生活費が高すぎて老後資金準備が全くできていない

投資に充てる割合は「年齢」や「予定されるライフイベント」、「投資に対する考え方」によっても変わると思いますが、最大でも金融資産の半分度までを念頭に色々とライフプランのシミュレーションをしてみると、ちょうど良いバランスを発見できると思います。

コメント