2023年時点でiDeCoは300万人、NISAは1200万人が利用している。20~59歳の人口は約6000万人なので、”のべ”でいえば5人に1人がiDeCoやNISAを利用しているイメージ。

さらに2024年からはNISAが拡充され投資可能額が増えたり、非課税期間が無制限になるため貯蓄から投資への流れはさらに加速する。

iDeCoやNISAがこれだけ普及した(しつつある)のは、

1.政策

2.老後年金不安

この二つがかみ合っているから。

政府としては、投資が増えれば企業へ流れる資金が増えて経済が活性化、賃上げ、株価上場、年金不安を自助努力で解決してもらう、というメリットがある。

個人は投資によって資産が増えれば単純に将来の安心感につながる。

ただ、本当に長期投資がプラスになるのか。どんな投資先を選ぶかによるが、過去の指標に学ぶことはできる。

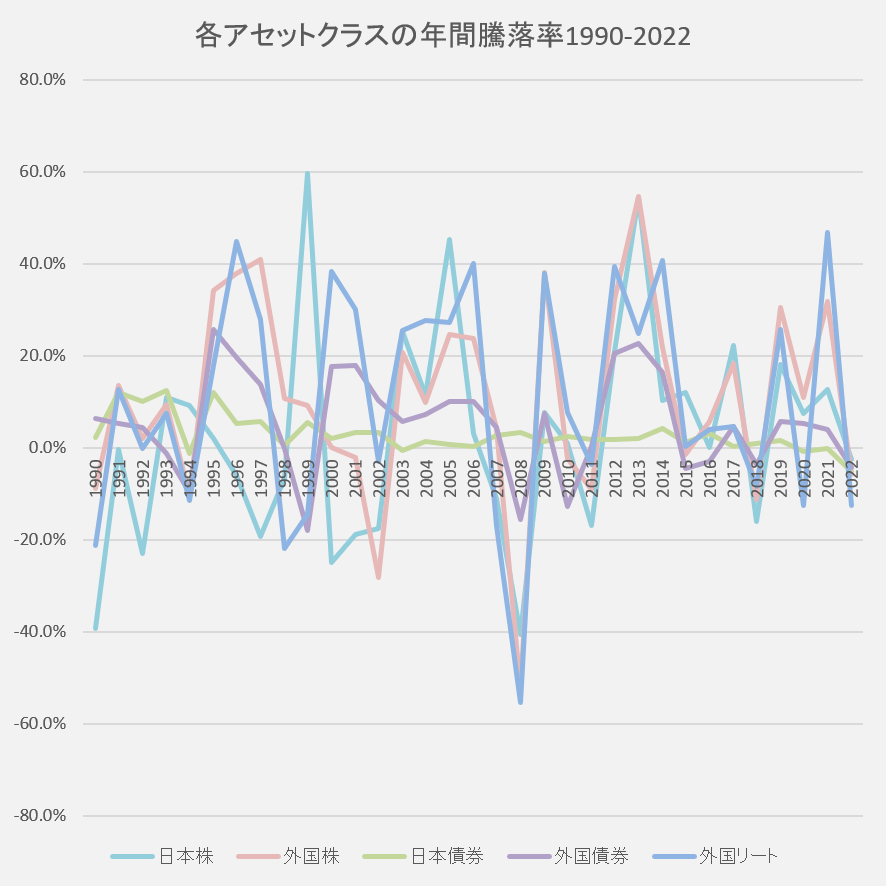

1年の各アセットクラスの騰落率1990-2022の33年間

日本株や外国株など各資産ごとの代表的な指数(日本株ならTOPIX)の33年間の騰落率を表したグラフ。

たとえば日本株(TOPIX)なら、1年でマイナス40%になることもあれば、プラス60%になることもある。外国株や外国リートも似たように大きな値動きがある。

これは各資産ごとの代表的にな指数の騰落率を表しているので、たとえば個別株などを選んだ場合にはもっと大きな値動きになっている可能性が高い。

| <それぞれの指数> 日本株:TOPIX 外国株:MSCI コクサイ・インデックス (KOKUSAI) (円) 日本債券:NOMURA-BPI 総合 外国債券:FTSE/シティグループ 世界国債インデックス 除く日本 (円) 外国リート:S&P グローバルREIT指数 (円) |

一方、外国債券はプラスマイナスがあるものの株やリートに比べれば値動きは少ない。外国債券は各国の金利に影響され、金利が下がる局面で債券の価額は上がり、金利が上がる局面で価額が下がるという特徴がある。つまり、金利が高いときに買っておくのが鉄則で、(2023年夏の)現時点ではアメリカの金利が高まっているのでこれから投資するにはいいかもしれない。

日本債券はもっとも安定しているが、昨今の低金利の影響であまりうまみがなさそう。

投資においては、プラスもマイナスも大きい方がよくて投資のダイナミズムを楽しむという人はあまりいない。できるだけ安定的にプラスを維持して欲しいというのがほとんどの人の思いだろう。

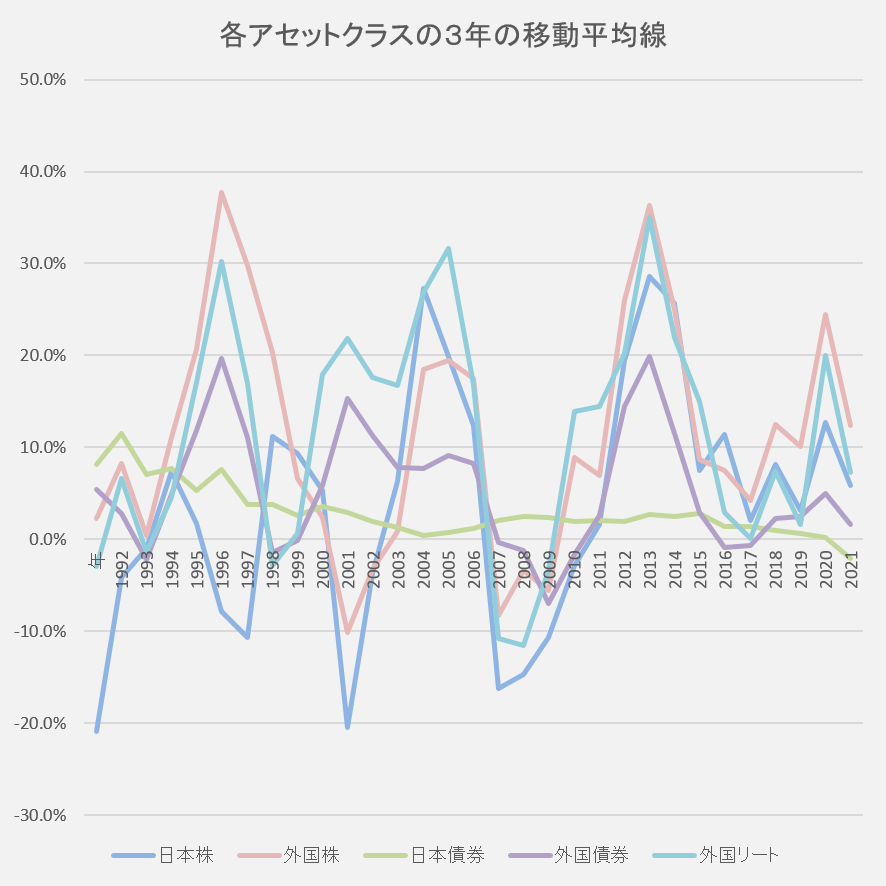

各アセットクラスの3年の移動平均線

たとえば、1990年からの3年間平均、1991年からの3年間平均・・・という感じで移動平均線をつくってみた。

平均をとっていくので、プラスマイナスがなだらかになる。

日本株でいえば、

1年毎の騰落率→最大のプラス60%程、最大のマイナス40%程

3年毎の騰落率→最大のプラス30%弱、最大のマイナス20%程

こんな感じでプラスマイナスの影響が薄くなって投資成果が安定化する。

つまり、3年間保有するつもりなら、どの時点ではじめても最高40%、最悪マイナス20%の間にとどまるということ。そういう目安となる心づもりを持っておくことが投資に対する不安感を払しょくするのに役立つと思う。

あくまでもその投資先が長期にわたってプラスになっていく場合は、このように単年で評価するよりも長い目でみて騰落率を捉える方が精神的によい。

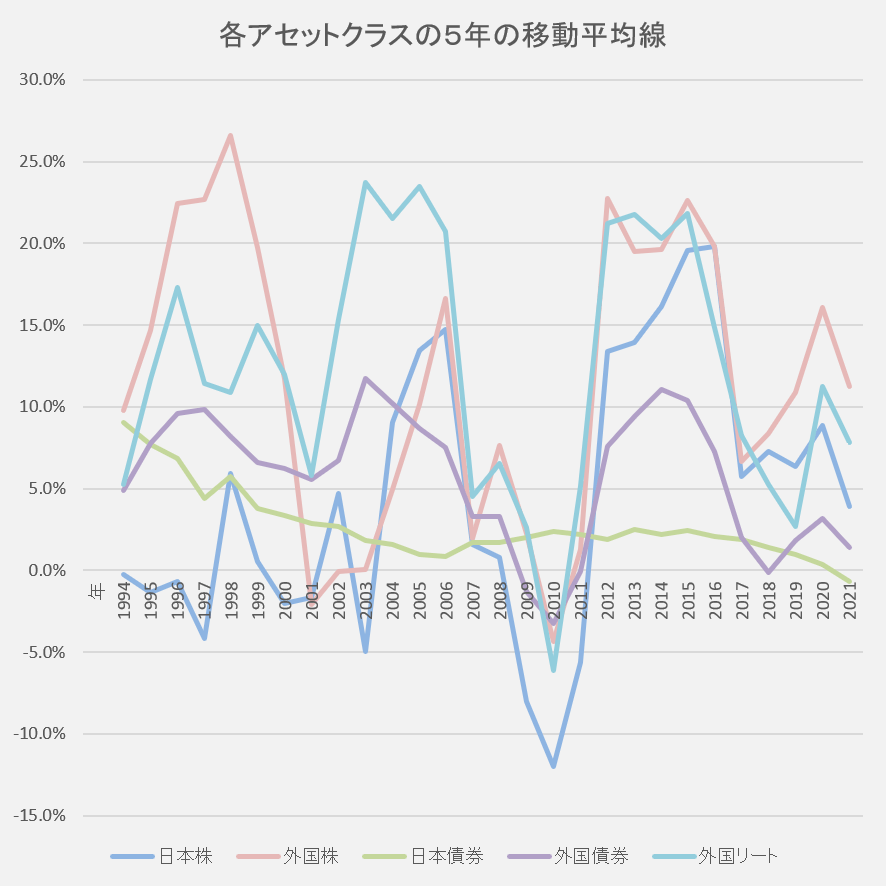

各アセットクラスの5年の移動平均線

5年の移動平均の場合は、日本株でいえば、

騰落率→最大のプラス20%弱、最大のマイナス12%程となる。

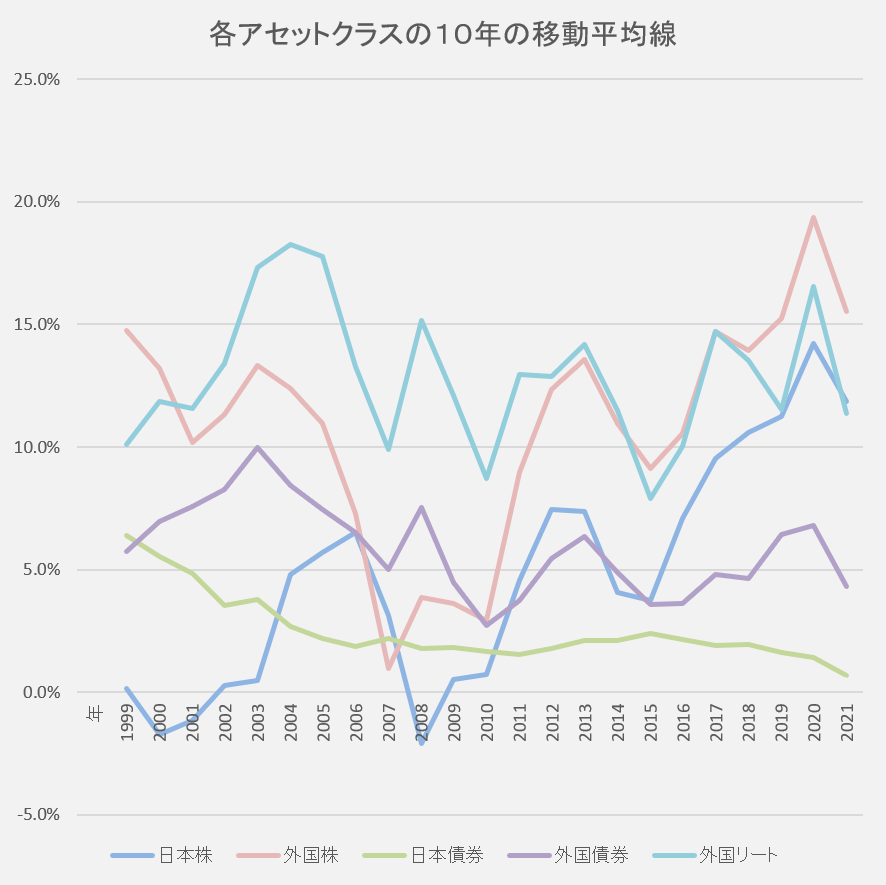

各アセットクラスの10年の移動平均線

10年の移動平均の場合は、日本株でいえば、

騰落率→最大のプラス14%程、最大のマイナス2%程となる。

失われた30年とか言われ停滞感のあった日本株でも10年持ち続ければ、いつ始めたとしてもプラス14%~マイナス2%という結果の中に収まったというわけだ。

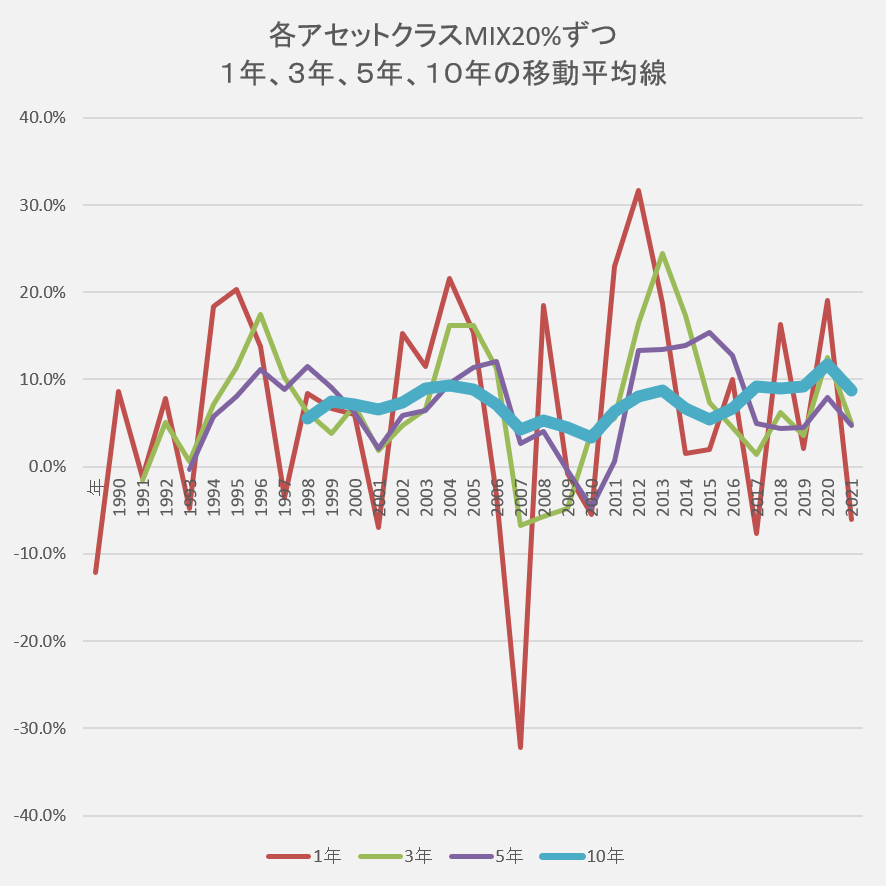

分散投資の場合 1年、3年、5年、10年の移動平均線

投資は長期だけでなく、”関係性の薄い”資産を分散して保有することでさらに安定化する。

上記は日本株、外国株、日本債券、外国債券、外国リートをそれぞれ20%ずつ保有した場合の1年、3年、5年、10年ごとの移動平均線。特に水色の10年保有した場合の線を見てほしい。ずっとプラスをキープしている。

1年ごとの騰落率プラス32%程~マイナス32%程

3年ごとの騰落率プラス25%程~マイナス7%程

5年ごとの騰落率プラス15%程~マイナス5%程

10年ごとの騰落率プラス12%程~プラス3%程

分散投資をして10年保有し続ければ、どの時点で投資をはじめてもプラスになったということになる。

機械的に何も考えず、ただ代表的な指数に連動するようなファンドに分散投資をして10年以上放っておくだけでもいい、という考え方ができる。

さらに、積立投資によって投資タイミングの分散をすればリスクはさらに小さくなる。

また、これらに加えて自分が信じる成長国や成長分野、成長企業などがあれば織り交ぜて投資を行うのも良い。

コメント