積立投資と複利の効果を具体的な額で想像し、ライフプランの戦略にできているか?

2024年から改正されて、非課税枠が増える等、我々国民にとってはメリットが大きくなるNISA(少額投資非課税制度)。

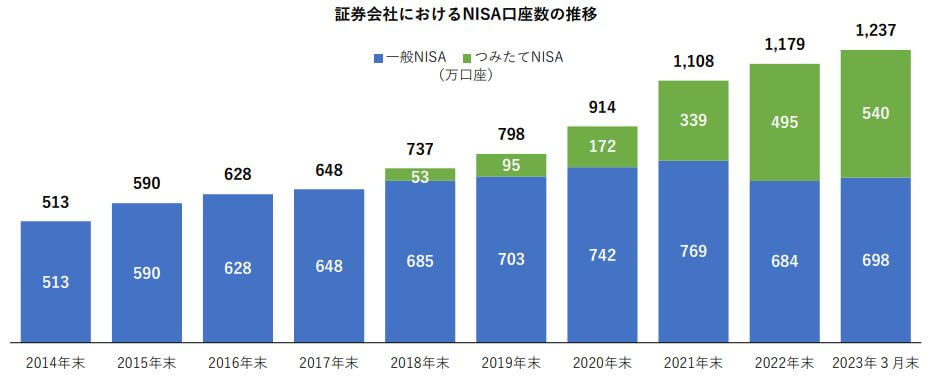

日本証券業協会によれば2023年3月末時点で、NISAの口座開設数は1237万。

日本の18歳以上の人口は約1億人なので1割以上の人がNISAを開始していることになる。

NISA口座開設・利用状況調査結果(2023年3月31日現在)について(PDF)

NISAはカンタンにいえば、益金(儲かった分)に対して税金がかからない(非課税)というメリットがある。

一般的な株や投資信託の場合、益金に対して20%の税金がかかるが、それが非課税になるので、投資によって大きく利益が出た場合は、そのメリットが大きい。

そのNISAの年間投資可能額や、保有期間については一定の制限がある。その年間投資可能額の上限が上がったり、保有期間の制限がなくなるのが2024年からのNISA改正。

たとえば、月3万円ずつ(年間36万円)30年間積立を行うと、累計で1080万円積立をすることになる。

単純化して考えるとして、普通預金等で利回りがもし0%なら、30年後にはシンプルに1080万円が手元に残る。

これがもし年利回り4%で運用できたとすると、30年後には1080万円が2100万円になる。つまり1020万円の儲け(益金)となる。

一般的な株や投資信託ならば、この1020万円の儲け(益金)に対し、20%の税金がかかるため、204万円が差し引かれて、手元には1896万円が残ることになる。

これが非課税であれば2100万円がまるまる手元に残るというわけ。

| 累積 投資額 | 利回り | 手元に 残る額 | |

| 利回り 0% | 1080万円 | 0% | 1080万円 |

| 一般的な 株や投信 | 4%と仮定 | 1896万円 | |

| NISA | 4%と仮定 | 2100万円 |

税金で204万円も取られてしまうのは結構大きい。204万円あれば、車1台くらいは買えるかもしれないし、住宅の大規模修繕をしたり、家族で数回海外旅行にもいけるかもしれない。

ただ、その前に考えておきたいのが、長期的な積立投資について割と明確な目的とか目標額を持っているか、ということ。

益金に対して非課税で、なんとなくメリットがありそうだからNISAの口座開設をしたものの、長期的な目標や複利の効果をあまり考慮せず、少額だけ積立をしている場合がある。そうするとライフプランに与える影響が極めて小さい。

または過大に積立投資をしていて、近々検討している住宅購入の頭金が不足したりというケースもある。

NISAを効果的に運用するためには、まずはライフプラン表を作ってみて、その上で、ライフプランに十分プラスの効果を感じられるような投資額や投資期間を戦略的に考えることが大切だと思う。

投資効果を見える化して、目的を持って積立投資を継続することで明確な意図を持つことができ、経済的な成功確率を高めることができる。

ライフプラン表は以下からダウンロードできます。

【ケース】ライフプラン表をつくることでNISAの効果が見える化できる

ライフプラン表をつくってみることでNISAを取り入れる長期的なメリットが視覚的に分かるようになる。

[前提条件]

普通預金等700万円、夫婦35歳、子供3歳と1歳、夫手取り年収550万円、妻パート、65歳まで夫婦共働き、4000万円程のマンション購入、車1台、退職金1500万円

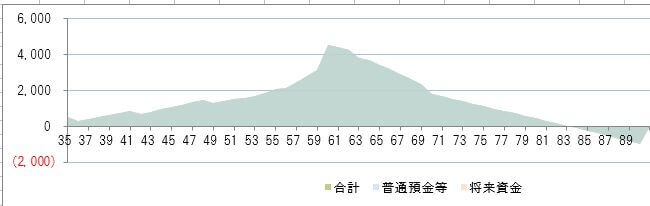

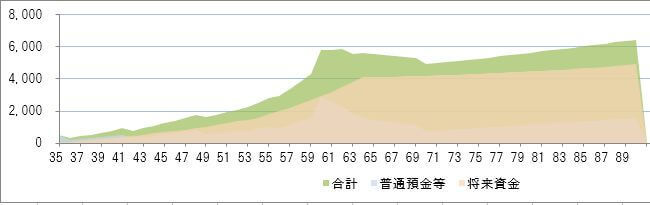

<積立投資を行わない場合の金融資産推移の例>

60代に向けて金融資産は少しずつ増えていき、退職金を受け取ると4000万円超となるが、老後は貯蓄を取り崩しながら80代で資産が尽きてマイナスになってしまう。

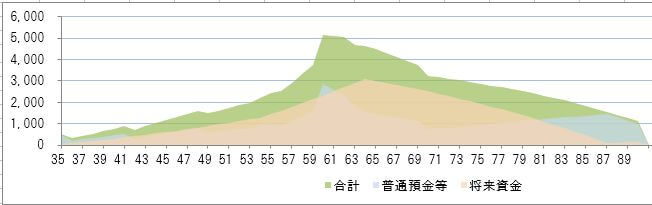

<NISAで運用できる場合の例>

想定利回り年3%、年48万円積立、55歳から120万円積立、65歳から年180万円ずつ現金化

オレンジが投資資産の推移。60代に投資資産は3000万円程になり、金融資産はピーク時に5000万円程。投資資産を少しずつ現金化することで投資効果を長持ちさせ、90歳時点でもまだ1000万円超が残る。

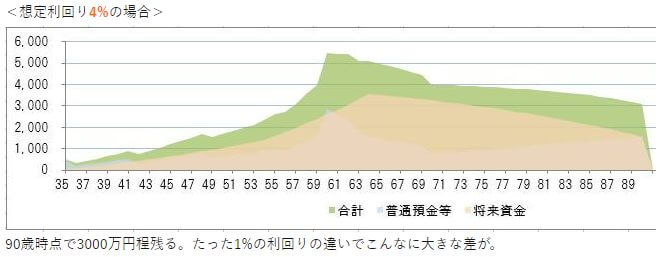

<想定利回り4%の場合>

90歳時点で3000万円程残る。たった1%の利回りの違いでこんなに大きな差が。

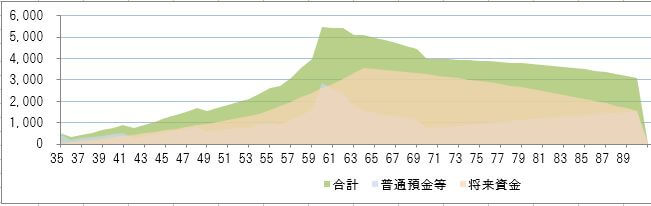

<想定利回り5%の場合>

もはや、貯まった資産の運用効果で何年長生きしても金融資産が枯渇しないプランになる。

利回り3%と5%。たったこれだけの違いでライフプランの考え方が大きく変わってくる。

同じ収入、支出でも老後困窮してしまうのか、またはライフプランをつくって、効果的に積立投資を行うことで豊かな人生になるし、利回りや投資額の違いがどの程度影響をもたらすのか視覚的に検討できると分かりやすいと思う。

想定利回りで5%など実現可能なのか?という疑問もあるかもしれないが、1990年~2022年までの33年間、国内外の株や債券、リートに均等に投資してきた場合の実際の平均利回りは6.4%であった。

また、こうしてライフプラン表を作成すると、家族で将来の目標やライフイベントを共有できる効果もある。

いま、どれだけ貯蓄をしていけばよいのか、教育費や住宅費など何をどれだけ優先していけば良いのか検討しやすくなる。

【よくないケース①】積立投資額が少なすぎるか期間が短かすぎる

投資金額が少なすぎたり、期間が短すぎると、NISAの税制上のメリットがあるとしても大した効果を感じにくいかもしれない。

たとえば、50万円儲かって現金化し「税金がかからなかったね、うれしい」と一瞬思ってもライフプランを長期的に好転させているわけではない。

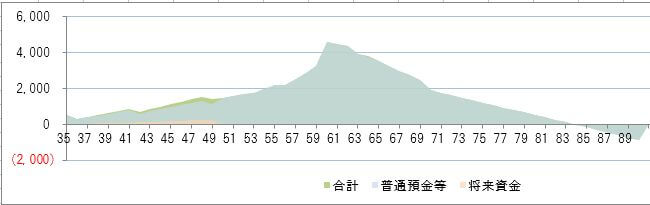

<年12万円積立、想定利回り5%、15年ですべて現金化>

わずかなオレンジ色がNISAを表している。

NISAを子供の教育資金として活用する方も多い。

この場合、15年で250万円程貯まり、第一子が大学に入学する際にすべて現金化する想定。

利回りがたとえ5%で運用できて、投資額180万円が250万円になって儲け(益金)に対し、税金がかからず大学費用も貯まってよかったね、といっても長期的なライフプランはあまり好転していない。

短期的な視点ではなく、長期的にライフプランに十分なインパクトがあるような戦略が必要かと思う。

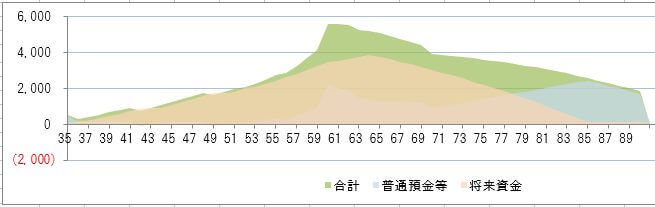

【よくないケース②】投資額が多すぎるのもNG

逆に、NISAのメリットを生かそうと最大限に積立投資を行っている人も多い。

まずは、あくまで投資であるため、保有資産の内容によっては年間で何割か資産価値が下落するなどリスクもある。

さらに、下落中である場合、現金化しにくいため、たとえば住宅購入の予定があるなどまとまった資金が必要な場合に、現金が不足し、条件の悪い(高い金利の)ローン契約しかできないという事態になるかもしれない。

積立額はライフプランに沿って十分な投資効果を享受しつつ、適切な額の範囲にとどめるのが正しい考え方である。

↑現役時代の普通預金等が極端に少ない。NISAなら急な出費の場合、現金化もできるが、資産価値が下落しているときは現金化しづらい。また、投資資産の急落などの際、精神的なダメージも大きい。投資額は適切な積立額にとどめることが賢い戦略。

そもそもNISA恒久化とは

2024年からのNISAの改正は非課税枠の保有期間が無制限(恒久化)になるなど以下のような変更がある。

| 2023年まで | 2024年から | |

| 年間 投資枠 | ①つみたてNISA 40万円 ②一般NISA 120万円 | ①つみたて投資枠 120万円 ②成長投資枠 240万円 |

| ①と②の 併用 | NG | OK |

| 非課税枠 | ①800万円 ②600万円 | ①+② =1800万円 |

| 非課税期間 | ①20年 ②5年 | 無制限 (恒久化) |

2023年までのNISAは併用不可だったため、つみたてNISAか一般NISAのどちらかを選ぶ必要があった。非課税期間が5年というのはあまりに短いためつみたてNISAができてからは多くの人がつみたてNISAを選択していると思う。

ただそれでも20年だと老後資金準備としては短い。20代から始めたら40代で終了ということになってしまう。

2024年からのつみたて投資枠は年120万円(月10万円)まで投資できる。

普通の人だと月10万円はなかなか投資できないと思うが、たとえば50代で年収が上がって子供が独立し急に家計が楽になる時期がある。そのタイミングで老後資金準備として月10万円ずつ投資するのは現実的だ。

また、これらの制度は一人あたり、なので、夫婦合わせれば倍となる。

エクセルでライフプラン表をつくると投資する累計額も容易に分かるので、投資額、投資期間ともに戦略を立てやすくなる。

なお、2023年末までに従来の一般NISA及びつみたてNISA制度において投資した分は従来の制度で継続される。2024年からの新制度とは別枠で運用される。

場合によっては家計の管理をシンプルにしたいなら、2023年までの分はすべて現金化して2024年の「成長投資枠」の方へ移し、移しきれない分はつみたて枠にて投資していく、というのはアリかもしれない。

なぜNISAが恒久化されるのか

政府の指針では、「経済成長に必要な成長資金の供給を促すとともに、人生 100 年時代にふさわしい家計の安定的な資産形成を支援していく観点から、NISA制度について、少額からの積立・分散投資をさらに促進する方向で制度の見直しを行いつつ、口座開設可能期間を延長する」とある。

貯蓄から投資へ資産が集まれば、その分経済が活性化され日本の株価が上がり好循環が見込まれる。

また、人生100年時代において少子高齢化による年金不安の解消策でもある。

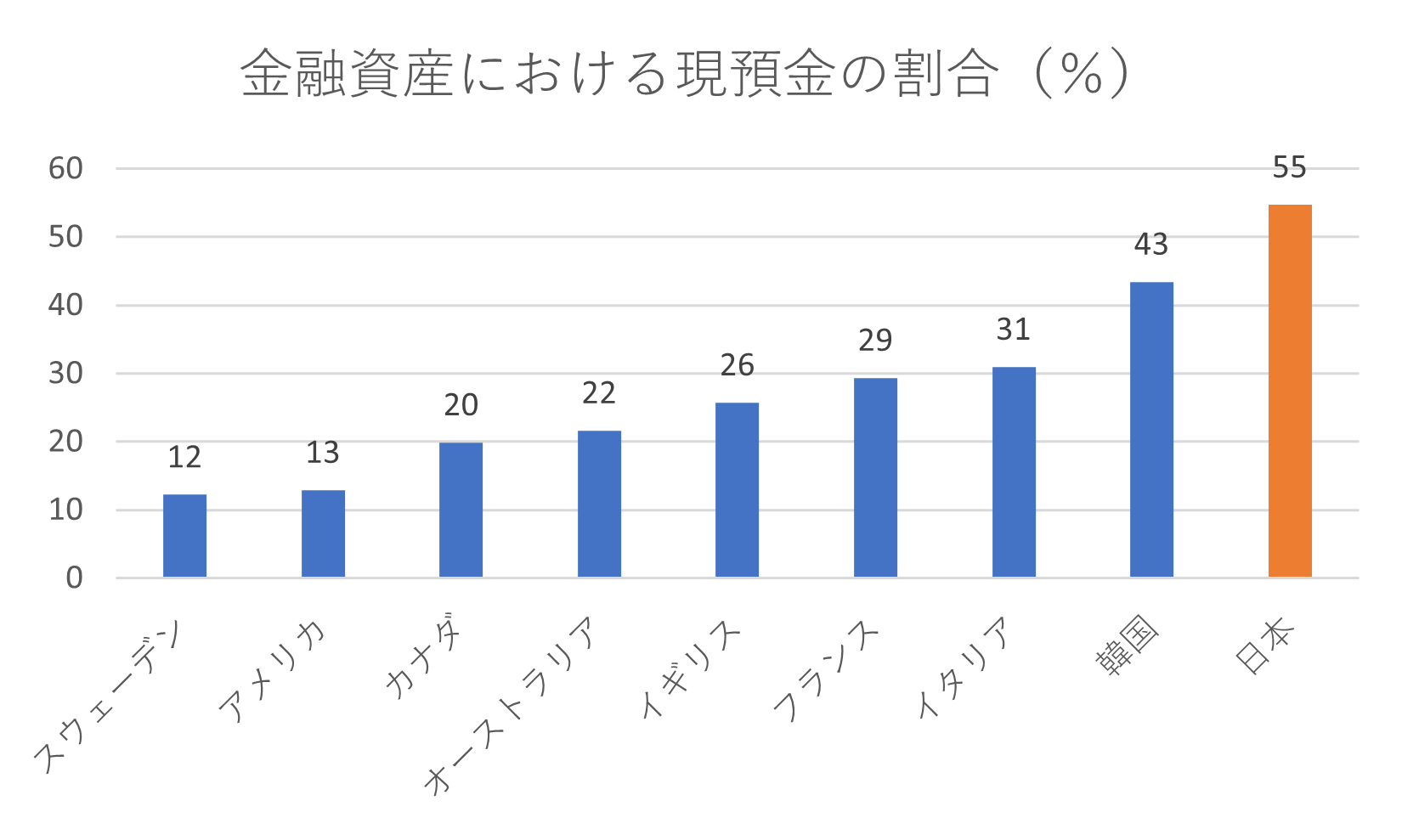

アメリカや先進諸外国に比べて、日本はまだまだ金融資産における現預金の割合が多く、投資資産の割合が少ないということもNISA改正の理由の一つだろう。

OECD household finansial assets 2021年のデータより作成

iDeCoよりNISAで資産形成する方がいいのか?

NISAに似た制度でiDeCo(個人型確定拠出年金)もある。

iDeCoも益金に対しいったん非課税として運用される。

さらに掛金は全額社会保険料控除となるので、たとえば年収500~600万円くらいの人なら所得税および住民税で合わせて20%なので、たとえば年間24万円投資すると、24万円×20%=4.8万円くらい節税となる。

これを30年続ければ、4.8万円×30年=144万円も節税できることになる。

(年収が上がって適用税率が上がればもっと節税になる)

ただし、iDeCoの場合は、受取時にあらためて税金が計算されることになる。

たとえば60歳以降に一括で受け取る場合、退職所得控除にて、控除しきれなかった分について所得税が課される。

<退職所得控除の額>

| 勤続年数またはiDeCo加入期間 | 退職所得控除の額 |

| 5年 | 200万円 |

| 10年 | 400万円 |

| 15年 | 600万円 |

| 20年 | 800万円 |

| 25年 | 1150万円 |

| 30年 | 1500万円 |

| 35年 | 1850万円 |

| 40年 | 2200万円 |

たとえば40年勤務またはiDeCoを継続した場合、退職所得控除は2200万円となる。

iDeCoで受け取る額と、別途会社から退職一時金があれば、その額を足した額が、退職所得控除の枠内に収まれば税金はかからず、うまい運用ができた、ということになる。

一方で、最後に勤めた会社の勤続年数が少ないか、iDeCoを継続してきた期間が短い場合、退職所得控除の額は少なくなってしまう。

積立中の掛金全額が社会保険料控除になるという大きなメリットがあるが、iDeCoは概ねこの退職所得控除の枠内で運用し、それを超える場合は、NISAを活用すると良い、ということになる。

生命保険よりNISAがいいのか?

資産形成の手段としては生命保険も一つの選択肢として存在する。主なものは以下6つくらい。

| 終身保険 | 一生涯、亡くなったらXXX万円の保険金が受け取れる契約。 たとえば亡くなったら500万円受け取れる契約の場合、60歳までに300万円払い込んで、それ以降に解約すると300万円以上になって戻ってくるという感じ。 返還率は100%+数%~十数%といったところ。 |

| 学資保険 | 子供が18歳など学費の節目の年に満期金として200万円などが受け取れる契約。 保険料払込の途中で契約者(親)が亡くなった場合は以後の保険料支払いが免除となる。 返還率は100%+2~3%といったところ。 |

| 養老保険 | たとえば60歳まで保険料を合計300万円払い込んで、60歳で300万円プラスアルファを受け取る保険。途中で被保険者が亡くなった場合も300万円受け取れる。 返還率は100%+2~5%といったところ。 |

| 変額保険 | 株や債券などで運用される保険。死亡時には決まったXXXX万円という保険金が支払われるが、途中解約時には運用成績によって返還される金額が変わる。 投資信託と定期保険を合わせたような保険だが、死亡保障部分があることと、保険会社の手数料が組み込まれているため運用成績は不透明。 |

| 外貨建て年金保険 外貨建て終身保険 | 海外の高い利回りを利用した年金保険または終身保険。満期時に外貨ベースでは+2~3割となって返還されることもあるが、為替リスクもあるので保険料を払い込んでいた時期よりも円高になった場合は思ったほど返ってこないことになる。 |

| 外貨建て変額保険 | 変額保険の外貨バージョン。変額保険の運用リスクと外貨の為替リスクがあるため、うまくいった場合は大きく儲かるが、うまくいかなかった場合は大きな損失が生じる。 |

結論からいえば、私個人の考えでは、資産形成はNISAかiDeCoで行い、保険は必要最低限の掛け捨て型を選ぶべき。

資産運用実績についてはNISAやiDeCoの方が明確に今日現在の基準価額が公表されており、それに係る手数料も0.数%と明確に示されている。

しかし生命保険会社の手数料は保障部分とミックスされていることもあり、不明瞭である。

私も本業では生命保険販売もしているが、特に外貨建ての変額保険など素人には中身が分かりにくいものほど手数料が高い傾向にある。ということは消費者は搾取されている、という感じがしている。

以上のことから個人的には、生命保険で資産形成はあまりお勧めではない。

ただし、「保障と運用を一契約でシンプルにまとめておきたい」とか、「NISAやiDeCoは自分でできないので親しい保険屋さんにお任せしたい」という場合は、保険で資産形成を考えてもよいかもしれない。(このページを見ている人にそんな人はいないと思うが)

まとめ

NISAの恒久化含め、2024年の改正は我々にとって大きなメリットになる。

しかしそれは、短期的な見方ではなく、ライフプランを作成して運用シミュレーションをしてみることで、生涯に渡ってどれだけプラス効果をもたらすか視覚的にイメージし、戦略をもって始めることが大切かなと思う。

また、子供の教育費、住宅購入、老齢年金などと合わせて総合的にシミュレーションすることで、どの程度の積立投資額、積立期間が妥当なのか分かりやすくなる。

自己防衛、自助努力のための制度としてNISAは大変使いやすくなるので、2024年からあらためて人生設計をしなおすチャンスといえる。

| まとめ「NISAをライフプラン表に反映するメリット」 1.教育費、住宅費、老後資金などと合わせて視覚化できるため、最適な積立額、積立期間が分かる。 2.想定利回りを3%→4%→5%などと変えて運用効果がどう変わるか視覚化できる。 3.家族で目標やライフイベントを視覚的に共有できる。 |

コメント