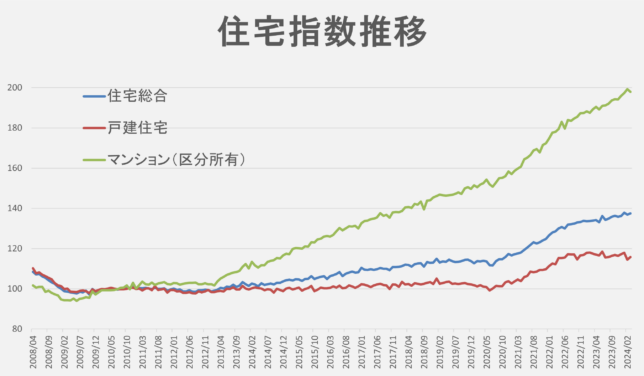

高騰する住宅価格

近年(2024年)は住宅価格がどんどん上がっている印象があると思います。

国土交通省の不動産価格指数によれば、マンションについては2008年に比べて2024年には全国平均価格が約2倍になっています。

2008年に全国平均で3000万円弱だったマンションがいまや全国平均で5911万円とのこと。

<2023年マンション価格>

・全国平均5911万円

・首都圏平均8101万円

・東京23区平均1億1483万円

・神奈川平均6069万円

・埼玉平均4870万円

・千葉平均4786万円

2008年のリーマンショックがあった一時やや落ち込んだ住宅価格が、十数年でここまで上昇した理由は以下の要因があると考えています。

・リーマンショックの反動

・東京オリンピックの決定(2013年)

・アベノミクスによる株高/経済成長→建設需要増

・夫婦共働き世帯増加による購買力向上

・職人不足による人件費上昇

・世界経済の成長と円安による資材価格上昇

需要は伸びるが供給能力は落ちていることが住宅価格上昇の要因といえると思います。

みんなどうやって住宅購入の予算を決めているのか?

住宅営業に3年程携わっていたことと、FPとして数百件のライフプラン相談の経験から、住宅購入額については、過大な計画になっている人もいれば、かなり安全な計画を立てる人など様々です。

「相場がXXXX万円だから」とか「住宅販売会社に大丈夫ですよと言われたから」だけで購入価格を決めてしまう人もいますがそれは危険です。本当に返済能力があるかどうかはその家庭の資産、収入だけでなく、支出やライフイベントにも関連するからです。

慎重に考える人はいいのですが、住宅ローンは一度始まってしまうと長期の返済になり、家計支出のうち大きな割合を占めますし後から容易に見直すことはできません。変動金利の場合は返済額上昇もありえます。住宅購入は人生で最も大きな買い物になるので、楽観的ではなく慎重に検討することが重要です。

たとえば、これまで賃貸で支払っていた額と比較して月々のローンを考えるケースがあります。

「ボーナス分はなんとかなるか」と思っても、それまでに生じていなかった「固定資産税」「管理費」「修繕(積立)費」なども負担する必要があります。また、子供が増えるタイミングでの育休による収入減少とか、その他支出との兼ね合いも考慮する必要があります。

「今後収入が上がる」とか「周囲もこのぐらいの住宅を買っている」、「退職金で残金は払えそう」と思っても、本当に大丈夫か将来収支のシミュレーションをしておくことが欠かせないと思います。

特に、”建替え”の人は住宅購入の予算決めやタイミングの検討が少し難しいかもしれません。

賃貸で毎月家賃を払っている家庭と異なり、住宅ローン返済額の目安がなく、建替えによって急に定期的な支出が増えることになります。

また、既に住んでいる住宅があるわけで、建替えの緊急性は低く、老朽化や住み心地の悪さ、使い勝手の悪さなど何かのきっかけで住宅購入を検討し始めると思いますが、デッドラインがあるわけではないので、建替えの意思決定ハードルが高いかもしれません。

建替えのケースこそ、その後の支出が大きく変わるので将来の収支シミュレーションが重要かと思います。

住宅販売業者からの紹介されたFPアドバイスは参考程度に

ハウスメーカーやマンション販売業者がFPと提携して無料相談を行うことが一般的になってきています。

サービスを提供する側のFPの多くは生命保険の営業のために無料でライフプラン表を作成して、保険の販売につなげたいという意図があります。

そういったFPは住宅販売業者からの紹介を求めているので、住宅販売業者の都合の良いように「この予算の住宅購入は大丈夫ですよ」という結論ありきでアドバイスをしがちです。

したがって、住宅販売業者から紹介されたFPのアドバイスは参考程度に聞いておくのがベターでしょう。

フラット35の年間返済額目安はあてにならない

フラット35では住宅ローンを利用する場合の目安として以下のように公表しています。

・年収400万未満→年間返済額は年収の30%以下

・年収400万以上→年間返済額は年収の35%以下

例えば「年収500万円」の場合、その35%は175万円。

35年ローンでは4000万円強借入できる可能性があるということになり、月額15万円弱の返済となるが、年収500万円で、月額15万円の住宅ローンは厳しい感じがします。

固定資産税や、修繕管理費等合わせれば、住宅関連の支出で「 年間200万円 」を超え、手取りが年収の80%の400万円だとすれば、手取りの半分が住宅関連に消え、子どもがいれば「 残り200万円 」で生活するのは厳しいでしょう。

たとえば配偶者にも収入あれば状況は変わりますので単に「 年収の35%までを返済に充てることができる 」という考え方では不十分かと思います。

住宅ローン借入可能額【年間返済比率】と【年収倍率】

<年間返済比率>

ファイナンシャルプランニングにおけるセオリーでは、一般的に年間返済額は年収の20%以下、または手取り(可処分所得)の25%以下が望ましいとされます。

たとえば年収500万円で手取りが400万円なら、その25%で、年間返済額は100万円。借入額は「2500万円程」。このくらいなら現実感がありそうです。

<年収倍率>

銀行での住宅ローン借入可能額は年収の5~6倍までともいわれます。

年収500万円なら「2500万円~3000万円」程。

年間返済比率とも概ね整合します。

これらはあくまで目安ですが、ひとつの参考にはなると思います。

ただし、年齢が既に40代だとか支出の多い家庭などの場合にはこの考え方は当てはまらないので、個別にライフプラン表を作成し検証する必要があると思います。

各家庭においてライフプランはさまざまです。

共働きであってずっとダブルインカムを維持できる家庭はお金の心配は少ないとか、子供は何人でどういう教育を受けさせたいか、転職の予定があるとか、親からの資金(生活)援助が見込めるか、どんな自動車に乗るか、旅行の頻度や価値観等、各家庭により様々ですし、将来の状況変化も予測しなければなりません。

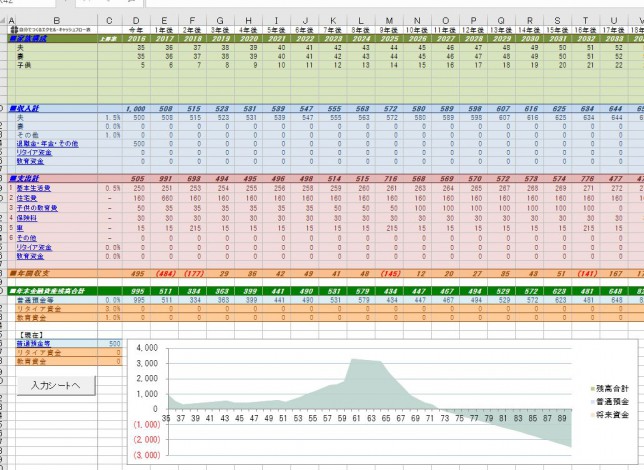

ライフプラン表をつくる-住宅購入-

【CASE】

夫35歳、妻35歳、子供5歳

収入:夫500万(手取り)・上昇率1.5%

貯蓄:500万(普通預金)

親からの資金援助500万

支出:基本生活費250万、幼稚園50万、保険料30万 ほか

購入する住宅:3500万円(頭金500万)

住宅ローン3000万、35年、金利2%、年間返済額120万円+維持費40万円

(返済比率は手取りの24%)

この条件の場合のライフプラン表を作成してみますと、以下のようになります。

働いている間は概ね年間収支はプラスで70歳時点で住宅ローンは返済し終えるが、その後貯蓄がなくなり、老後は借金生活になってしまいます。

そこで、これまで専業主婦だった妻が年間100万円収入を60歳まで得ることにしてみると・・

90歳までなんとか貯金がなくならずに済みそうなシミュレーションになります。

「 繰り上げ返済 」や、場合によっては「 資産運用 」も併用すればもっとよい見通しができるでしょう。

この例では対策として妻の収入を「 年間100万円増やす 」としましたが、それが難しい場合、購入する住宅の価格を〇〇〇万円下げる、親からの資金援助が〇〇〇万円増えないか検討するなど、ライフプラン表(キャッシュフロー表)を作成することで具体的な金額をもって対策を検討することが可能になります。

まとめ-住宅購入予算の決め方-

住宅購入は大きな買い物であり、できる限り失敗を避けたいものです。少なくとも以下のような視点で検討することをお勧めします。

・現在賃貸なら家賃と住宅ローンを比較してみる(固定資産税、修繕積立なども忘れずに!)。

・住宅販売業者の意見を聞いてみる。

・FPの意見を聞いてみる。

・自分でライフプラン表をつくって検証してみる。

コメント