家計運営は人それぞれ、家庭ごとにまったく違うものだが、一つ共通した基準は「将来のどの時点でも普通預金等がマイナスにならないようにすること」。

いいかえれば、生涯の支出は、今ある貯蓄と今後得られる収入以下に抑えて、経済的には老後も安心感が持てるように家計はコントロールされるべき。

住宅ローンや自動車ローンなどを借りてもいいが、無理のない範囲で借りて返済し、破産しない計画を立てること。

「最悪、破産したら生活保護をもらえばいい」という人もいるが、生活保護になると収入に直結しない車やパソコン、貴金属等は売却しなければならない、とか貯蓄もないし収入もほぼない状態なので欲しいと思うものを買えない不自由さの中で生きていかなければならない。

老後も無理のない収支を実現するためには、自身(世帯)の資産・収入に見合った生涯支出に抑えること。そのために生涯の金融資産推移をシミュレーションし、必要であれば今から改善するべき点について検討しておくと良いと思う。

▼【登録不要・無料】エクセル・ライフプラン表のダウンロードはこちらから

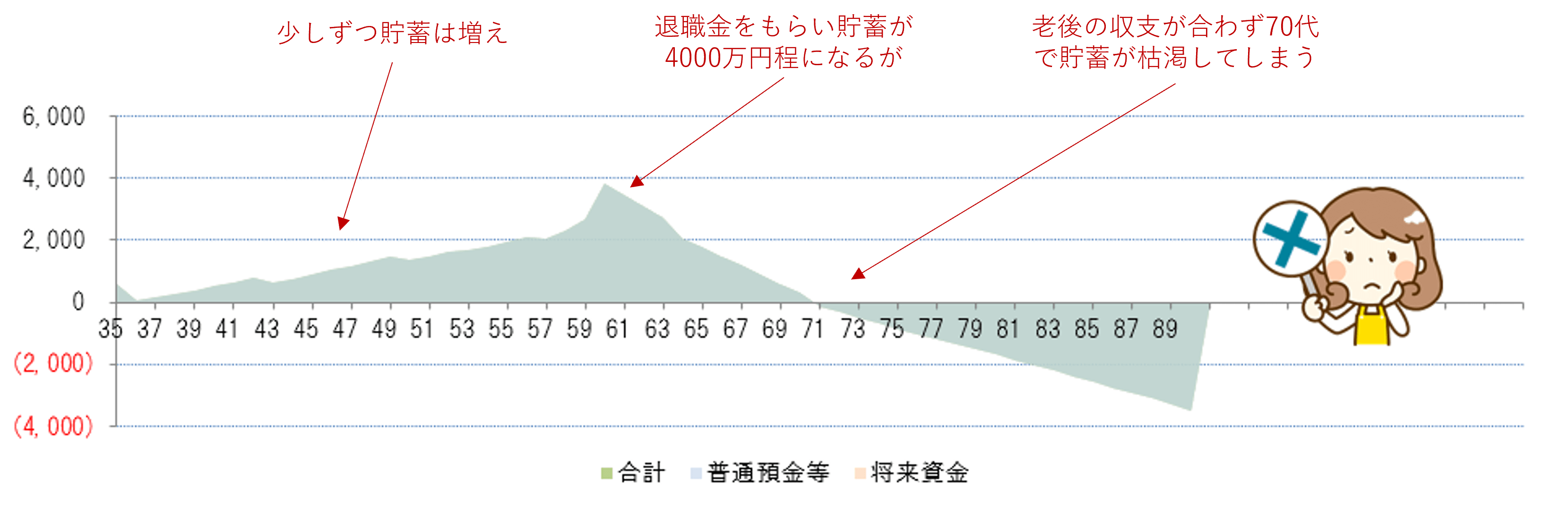

こんなライフプラン表は危険! 【支出が多すぎる】

よくあるケース。

いまは少しずつ貯蓄ができているし、退職金もあるが退職後も住宅ローンが残るなど支出の割合が多く、リタイア後に生活費をいくらか落としたとしても老後資金が不足してしまう。

<CASE>

夫婦35歳、小さい子供2人、夫手取り収入500万円、妻手取り収入240万円、貯蓄500万円、基本生活費400万円(リタイア後は240万円)、これから4000万円弱の住宅購入(35年ローン)、車1台あり

ライフプラン表をつくるとこのようなケースが最も多い。

今は少しずつ貯蓄ができているので大丈夫だろうと思っているが、冷静に計画を立てると老後資金が不足することが分かる。

収入を増やすか、働く期間を(70歳までなど)長くするか、今から支出を抑える、積立投資をするなど何らかの対策が必要になってくる。

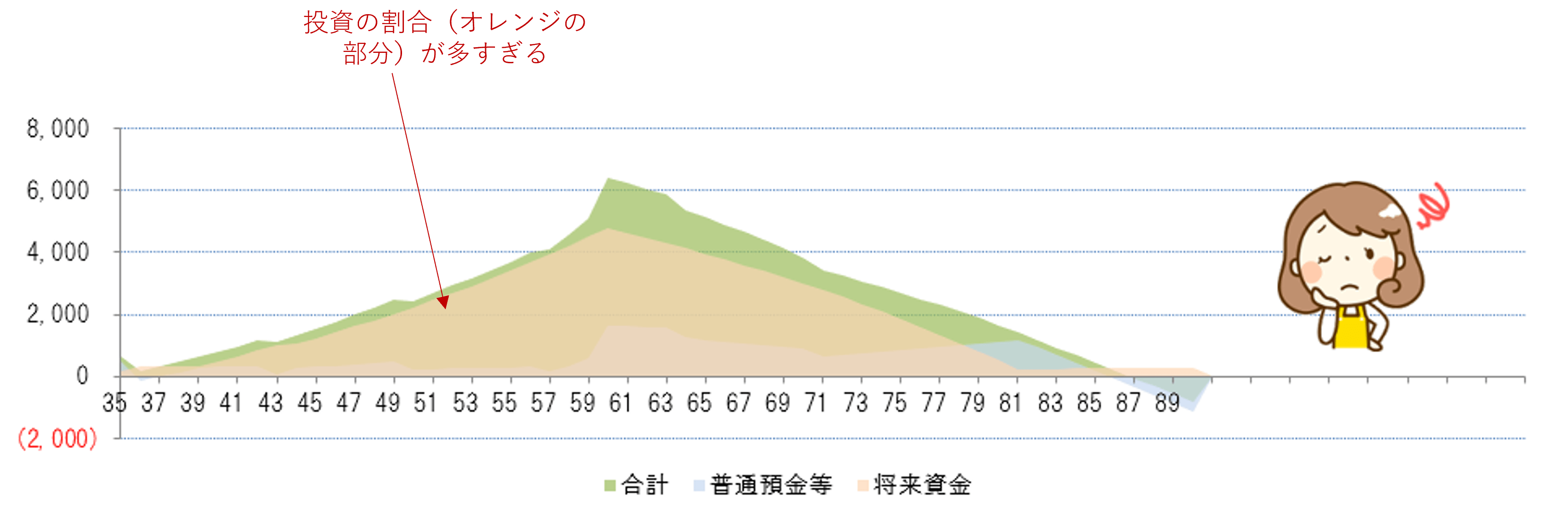

こんなライフプラン表は注意! 【投資割合が多すぎる】

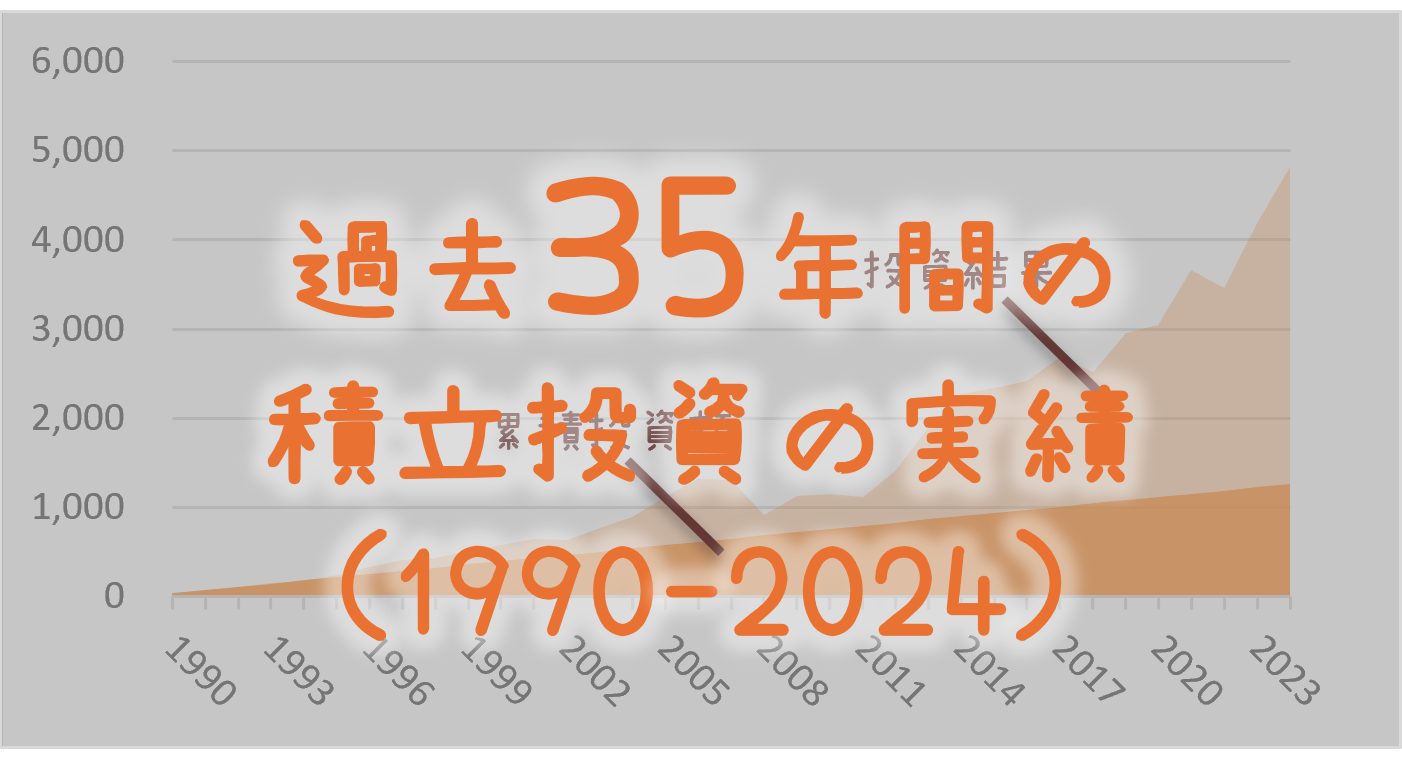

自助努力・自己責任の時代。なおかつ終身雇用はアテにしない方がよい時代。積立NISAやiDeCoなど積立投資の重要性は増している。

しかし、余ったお金を全部投資に充てるという極端に投資割合の多すぎる方もよく見かける。

「投資しないとまずいんでしょ!?」「長期積立投資なら安全なんでしょ!?」「複利の効果だから早く投資をした方がいいんでしょ!?」という感じで毎月過大な投資を行っている。

いくらインデックス型で分散投資をしていても、過去30年ほどのの騰落率を見ると、年間でプラスマイナス3割くらいの動きがあると思っていた方がよい。投資資産はそのようなリスク(不確実性)があるため、ライフプランニングにおいては全金融資産の半分以下にしておくのがセオリーと言われる。

投資シミュレーションを行って、年間平均利回りが〇%だったら〇〇年後にはXXXX万円になるという予定を立てるかもしれない。しかし今が高値圏だとしたら基準価額が下がったときに値を戻しづらくなってしまう。

または、近い将来に住宅を購入するとか、何かでお金が必要になるときがあるかもしれない。そんな時に株価(基準価額)が下がっていれば損得勘定としても現金化しにくいので投資の割合は程々に、積立期間は最低10年以上と考えるのが良いと思う。

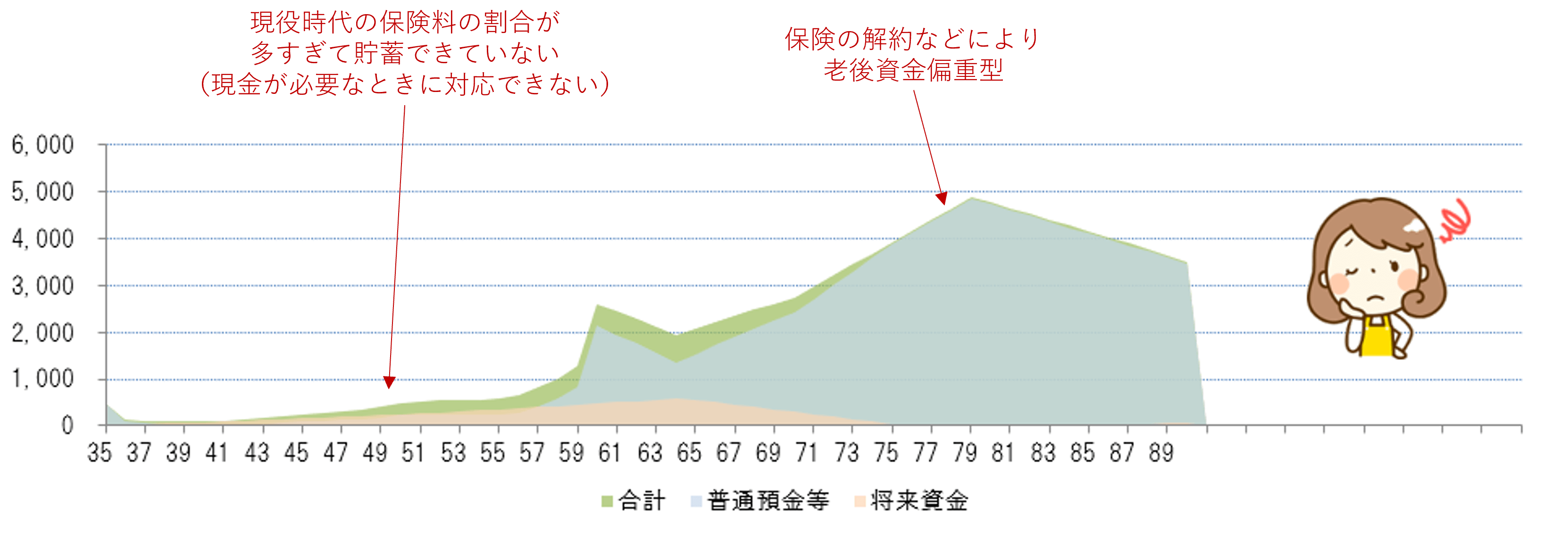

こんなライフプラン表は△ 【老後資金が多すぎる】

老後の不安が強い。なおかつ、投資への不安も強い。

かなり保守的で不安感が強い人に見られるケース。

保険屋に騙されたように高額な老後資金のための積立型保険に加入している。「保険屋を儲けさせているだけ」といっても過言ではない。

そのために現在の生活費は抑えられているが、その分余計なストレスも抱えている。

保険は途中解約すると払い込んだ保険料よりも少ない額しか戻ってこない。これから住宅購入や子供の教育費がかかるときに現金が足りなくなる可能性もあり、仕方なく保険を解約し「無駄な保険料を払わされてきた」、というケースもあるので注意したい。

冷静にライフプランを立てて、老後の心配だけでなく、今の生活も犠牲にしないでほしい。

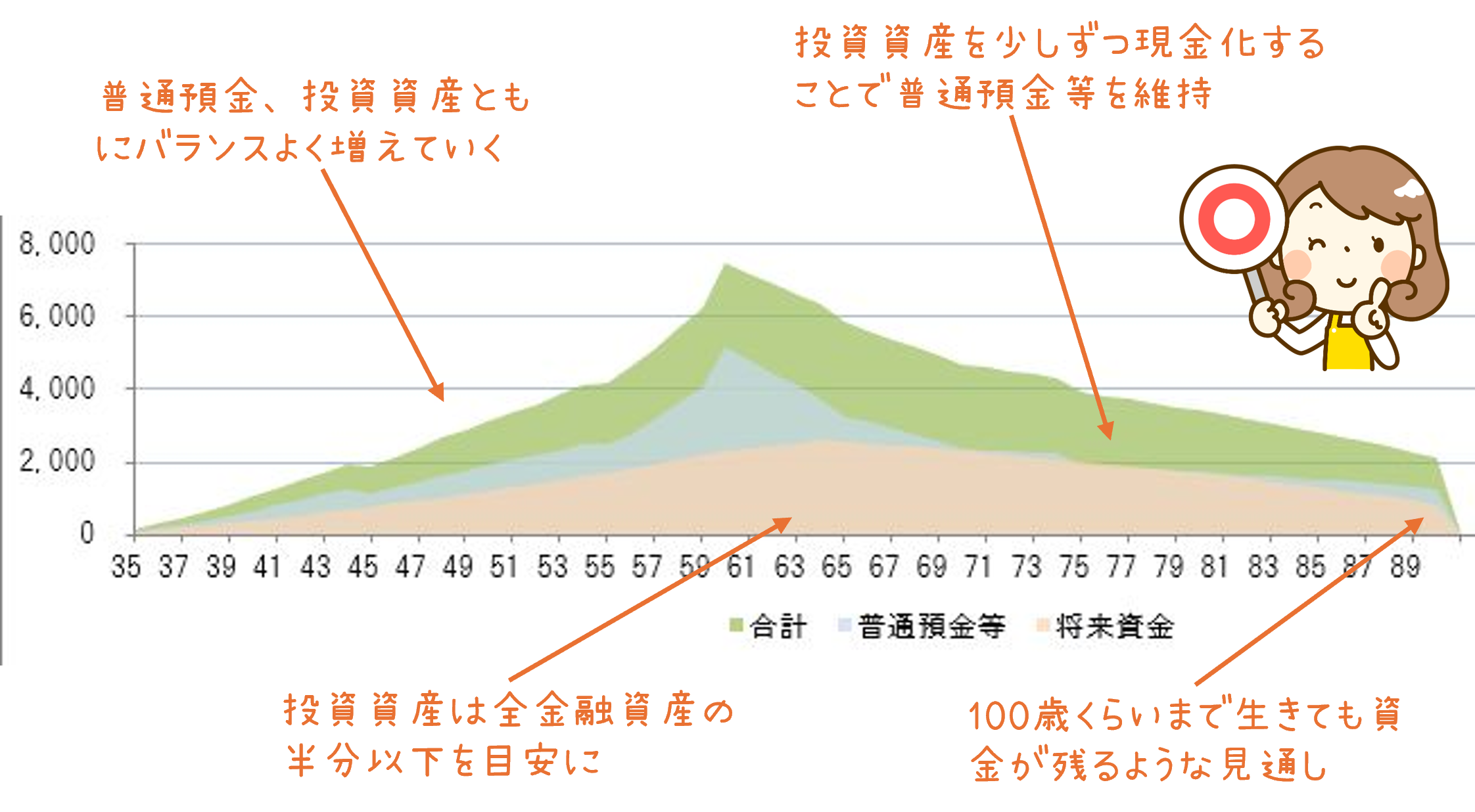

こんなライフプランを目指そう

現在の生活も満足しつつ、老後の生活も安心できるようバランスのよい収支と、バランスの良い投資割合を保つことが大切。

普通預金も投資資産もバランスよく増えていき、リタイア後は投資資産を少しずつ現金化することで、投資効果を維持しつつ、普通預金等の額をできるだけ維持し、人生100年時代や老後の思わぬ介護などを想定しても一定の安心感が持てるようなプランが描けるとよい。

もしこのようなプランになっていなければ、収入や支出について優先順位を考え、何らかの改善策を講じる必要がある。

ライフプランを立てて、納得感・安心感のあるグラフができたとすれば、それを目安に生活し、年1回など実態にあわせて定期的に見直しをしていくと将来に対する安心感が増していく。

コメント