「老後2000万円問題」は甘い。「老後”4000万円”問題」くらいが妥当だと思う。

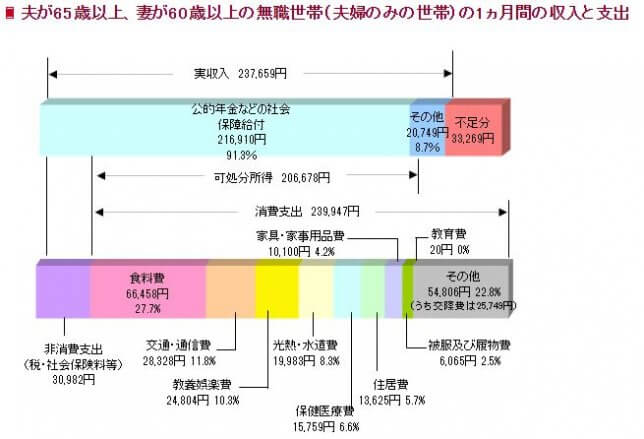

モデル世帯(夫会社員、妻専業主婦)の公的年金受給額の水準は年250万円程と言われています。

一方、総務省家計調査によれば老後無職世帯の年間支出は年間約300万円程とのこと。

収入250万円 - 支出300万円 = マイナス50万円

年間50万円の不足 × 30年 = 1500万円

ざっくり、老後は2000万円必要ですよ、と騒がれたのはそういうことですね。

<総務省「家計調査年報」/2019年>

ただし、これは現行水準の話であって、20年以上先になれば、所得代替率は現行の60%→55%前後になると想定されている。公的年金受給額は1~2割減ると考えておく必要があります。

公的年金受給額が仮に1割減って受取年金額が220万円程になるとして、年間支出300万円に80万円不足します。

年間80万円の不足 × 30年 = 2400万円の不足

つまり、20年以上後に老後を迎える30~40代以下の我々にとっては、まず現状よりも年金収入が減ると考えておく必要があるのです。

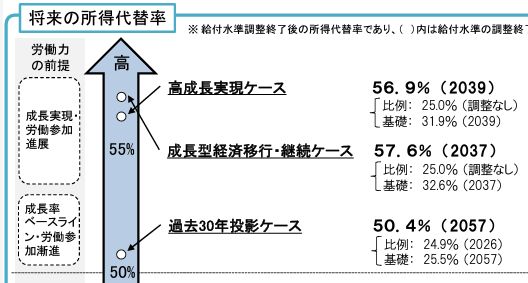

今後の日本の成長度合いによって所得代替率=つまり年金受給額は変わってくるようですが、現行よりも1~2割程度減ると考えておく必要はありそうです。日本が高度成長とか、成長型経済に移行できたとしても所得代替率は現行の60%→57%程に落ちます。過去30年のような停滞気味だと所得代替率は50%程度まで落ちていくと予想されています。

インフレ(物価上昇)の問題

インフレによって平均給与も少しずつは上昇していくでしょう。しかし、昨今のように物価上昇率の方が高ければ20~30年後はますます金銭の絶対的購買力は落ちていきます。

老後生活費が現在は300万円だとして、物価上昇が年0.5%だとすると、30年後は年間生活費が350万円必要になります。仮に物価上昇が1.0%だとすると年間生活費は400万円必要になります。

上述のように所得代替率の減少により年金受給額が220万円に落ち込むとすれば、年間130~180万円の不足。老後30年で3900万円~5400万円ほどの不足となってしまいます。

老後2000万円問題ではなく、老後4000~5000万円問題と言われる日がいずれやってくるのです。

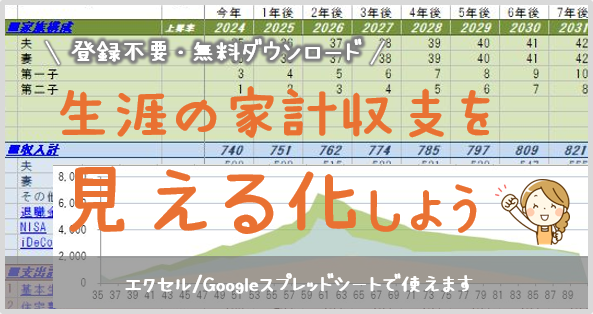

それでも資産が減らない老後シミュレーションは可能

公的年金だけでは毎年不足する分を、資産運用の効果を利用して資産を減らさない、というシミュレーションは可能です。

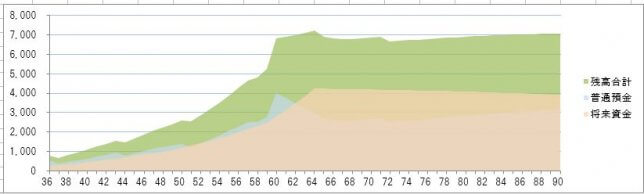

資産運用ですので、実際には毎年、最大プラスマイナス30%程の範囲の中で値動きがありながらも、平均すれば年6%程度の運用ができるという前提です。

上記のグラフは水色が普通預金等、オレンジが投資資金、緑は水色とオレンジの合計(=金融資産合計)を表しています。

現在30代の家庭が、60代に向けて金融資産および投資資産を増やしていき、60代で投資資産は4000万円程度までもっていきます。

投資資産が約4000万円だとして、それを年平均6%で運用できれば、年平均で240万円・・税引き後で約200万円の収入になります。

老後の公的年金受給額が年200万円だとしても、投資資産から得た収入として200万円ずつ現金化します。

それで老後不足する分を埋めていけば、金融資産を減らさずにどれだけ長生きしても大丈夫、という構図をつくることができます。

公的年金+資産運用利益ですから、別途働く必要はありません。

こういうシミュレーションが描ければ、いくら長生きしても安心で、子供たちにも経済的に迷惑をかける心配がなさそうでいいすね!

コメント