FP(ファイナンシャルプランナー)の地位は未だ弁護士や税理士ほど確立されていません。

FPとして中立的なアドバイスを基にアドバイス手数料を得て、普通のサラリーマンまたはそれ以上の収入を得ることはかなり難しい状況です。

AFP、CFPの資格を取ってもそれだけで独立できる環境には全くなっていないでしょう。

そもそもFPの仕事、社会的役割とは何か?

FPの仕事、社会的役割は主に以下のようなものと考えられます(FPの6分野)。

・顧客のライフプラン表(キャッシュフロー表)の作成と改善提案。

・リスク対策(保険など)アドバイス

・資産運用アドバイス

・不動産に関するアドバイス

・税金に関するアドバイス

・相続対策に関するアドバイス

FPの6分野は、「ライフ」「リスク」「資産運用」「不動産」「税金」「相続」であり、資格試験もこの6分野に基づいて設計されています。

それからFPの特徴的な立場としては、ある特定の専門家というより、中立的な立場で、必要に応じて税理士、弁護士、不動産などの専門家と顧客をつなぐパイプ役を務めるということでしょう。

ただし実際には、FP単独で独立している方は少なく、税理士+FP、行政書士+FP、保険+FP、不動産+FPというように複数のライセンスをもって仕事をしている形態が多いのが実情です。

つまり、FPという中立的な立場という印象を活用して、本業の仕事につなげる、または本業を補完するという使い方をされていることは多いのではないでしょうか。

FPの本来的な社会的役割は昨今の時代情勢において大変に有用に働くものであり、たとえば「1家庭1FP」など、FPを活用することが当たり前になってもっと社会に普及すれば、日本の財政的課題解決にも資するポテンシャルを有しています。

FP協会が1987年に設立されて、もはや30年。それでもまだまだFPを活用することが一般的といえる程には普及していません。

なぜFPが裾野広く普及していないのか?

FPが純粋にFPとしてのアドバイス手数料のみで事業を成り立たせることは極めて困難な現状といえます。

たとえば、顧客にライフプランを作成するとして、まじめに取り組めばどんなに早くてもアドバイスに係る時間も含めて、少なくとも2~3時間はかかります。

それによって得られる手数料は一般的に2~5万円。

もし2~3時間しかかからない案件なら2万円取れれば御の字ではないでしょうか。

事業として行うわけですから事務所経費なども考え、少なくとも月収で100万円は欲しいところ。

アドバイス料だけで100万円を得るためには、少なくとも月間20~50件をこなす計算になってしまいますが、そもそもFPを活用しようという人が少ないですから、それは現実的ではありません。

たとえば、あなたは2~5万円払って、見ず知らずのFPに複数回の面談を踏まえた上でのライフプラン作成を依頼しようと思いますでしょうか?

庶民にとって2~5万円は大金でしょう。よっぽどFPに対してその効果を認識している方でなければハードルの高い支出かと思います。

相当の人気FPでなければアドバイス料のみで事業を成り立たせることは難しいでしょう。アドバイス料のみでFP事業を成り立たせることができているのは、おそらく日本では100人もいないのではないでしょうか。

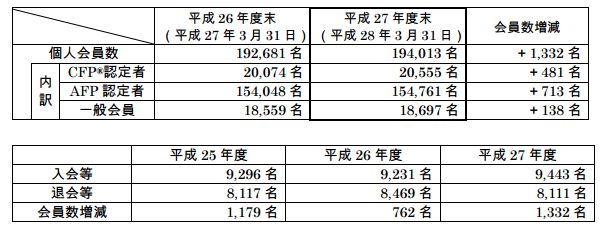

AFP・CFP合わせて資格取得者は約20万人。多くの資格保持者にとって、目に見えて収入にはつながらないのが実情です。

そのため、好循環が生まれず結果としてFPが一般庶民にまで普及しきれていない状況です。

↑FP資格を取得しても「役に立たない」と感じるためか、退会者がすごく多い。

概ね40代以下の日本人が抱える根本的な老後への課題

今や日本は「高齢化社会先進国」です。高齢化社会の最先端。ある意味、他国が関心をもって、日本がこの高齢化社会における種々の課題にどう立ち向かうのかをウォッチしています。

概ね40代以下の日本人にとっては将来の公的年金に対する不安、つまり老後の不安がつきまといます。しかしながら、将来の不安を具体的に考えることは緊急性を伴わないため、まじめに考えて対策を打っている方は多くないように感じます。

いかがでしょう?

あなたは将来の老後の家計収支について具体的数字をもって検証したことがあるでしょうか?

また、一説によれば、平均寿命はますます延びて、最近生まれた子供の平均寿命は100歳を超えるとの話もあります。場合によっては自分も100歳まで生きるかも、という前提に立って準備をするのがベターでしょう。

たとえば会社員なら60歳や65歳で定年になるとします。それで、その後の30~40年をどうやって過ごすのでしょうか?

ぼやっとしながら公的年金で最低限の生活をし一生を終える、そんなのはつまらなく、生きがいを欠いた人生と考える方も多いでしょう。ましてや公的年金だけでは普通の生活すら送れない、そんな世の中になるだろうと予測し、早くから対策を立てておく必要に迫られている。冷静に考えればそれが真実だと思います。

人は「重要でも緊急性のないもの」は後回しにしがちです。

書籍『7つの習慣』の第三の習慣である「重要事項を優先する」の考え方にも通じるように、緊急性はなくとも老後の過ごし方への準備は早くから行っておく方が賢いでしょう。

概ね40代以下の日本人に求めらる老後への備えとしては以下2点だと考えています。

・老後も経済的に困窮しない手段を備えておく

・膨大な残り時間を生きがいをもって過ごせる何かを持つ

家計とはシンプルに考えれば、「収入以下で生活すればよいだけ」の話です。

たとえば、究極に支出を抑えるとして、自給自足に近い生活ができれば貯金や収入は少なくても済むかもしれません。そういう生活もありだと思います。

しかし現役時代同様、老後もある程度の支出が見込まれるなら、そのための十分な経済的準備が必要でしょう。

また、できれば膨大な余生時間をただ消費するのではなく、収入につなげられるような何かを身に着けておくことが求められてくると思うのです。

FP資格取得者にとってのニュースタンダード・ビジネススキーム

老後も独自に収入を得る方法として、シルバー人材センターに雇われる方法がありますが、私は老後になってまで人に雇われるのは嫌だと思っています。

自分のスキルを磨いてできれば社会に貢献しつつ、独自の収入(サービスや商品販売等)を得て、それが生活費の足しになったり、生きがいになったり。この世を去る直前まで自分らしい仕事をし続けたい、そう考えています。

そこまででなくとも、会社定年後にも継続収入が得られる独自の何か、そういうことを早くから考えておくことを勧めたいと思います。

独自の収入を得る方法の一つとしては、”クラウドサービス”があると思います。

(例:ランサーズ、クラウドワークス、ココナラ)

これらを見ると、たとえばプログラミング、各種デザイン、製作、各種アドバイス、ライター、翻訳、コーチング、占い… 色々あります。

クラウドサービスなら会社勤めをしながらでもやりやすいし、スキルを高めていけば老後も一定の収入と生きがいにつながると思うのです。

FP(ファイナンシャルプランナー)も同様にクラウドサービスのスキームの中で十分サービス提供可能だと思いますし、実際にわたしでもある程度できてしまっています。(→https://coconala.com/services/6072)

FP普及の課題はその料金の高さです。それから複数回の面談を前提とした面倒くささ。

FPからすれば相応の時間を使うわけで2~5万円の料金は高い設定ではないと思うかもしれません。しかし、利用する側に立てばハードルの高い料金設定であることは間違いないと思います。

そのあたりのジレンマをクラウドサービスをもって、広く社会の課題解決につながるような広がりを展開することが可能だろうと考えています。

たとえば、専業主婦でもFP資格があればクラウドサービスを通じてFPサービスを提供することができます。

1件数千円のサービス料×月10件=月数万円の収入。

こういう感じなら誰でも実現できそうです。

ライフプラン的に考えれば、月数万円のプラス収入は年間数十万円になり、向こう数十年間収入を得られれば生涯収支を数百万~数千万円改善できます。定年はないわけですから老後も続けられる仕事になりえます。

パートとして勤めるよりも時間的な制約が緩く、通勤不要、雇われる煩わしさもありません。継続することでスキルが上昇し、誇りをもった仕事にすることもできるでしょう。

すでにFPを仕事としている人にとっては、クラウドサービスを通じたFPサービスは敷居を下げ、集客の一つになりえます。クラウドサービスで接点をもったクライアントから、より専門的な課題解決のためのサービスにつなげることができるでしょう。

たとえば、保険、投資商品、相続対策、不動産取引、より高度なライフプラン顧問契約など・・

少子高齢化によってますます財政が厳しくなる日本において、FPが果たすべき役割は大きいと思います。しかしながら思うような普及ができていない。

日本人の家計を救うためにも二つのことに注力してはどうかと思います。

1.FP業界がクラウドサービスをもっと活用する!

2.クラウドサービスの価格を上げる!

2については、現状でクラウドサービスの価格が低すぎて、なかなかそれのみではこづかい程度にしかならないという問題があります。もし、クラウドサービスだけでも生活が成り立つような価格設定ができれば、より多くの人々が参加し、場所や決まった時間にとらわれない仕事ができるようになります。

多くの人がFPのスキルや考え方を活用し、金融リテラシーを向上させ、老後も安心な国になることを祈っていますし、私もできることをやっていきたいと考えています。

▼何か参考になることがありましたらシェアいただけると嬉しいです。

コメント