“衣食住”というようように「住宅」は人間生活にとって必需品のひとつですね。

家計のなかでも結構な割合を占める住宅費。

既に親の代から持家で住宅費がほとんどかからない、という人は幸運かもしれませんね!

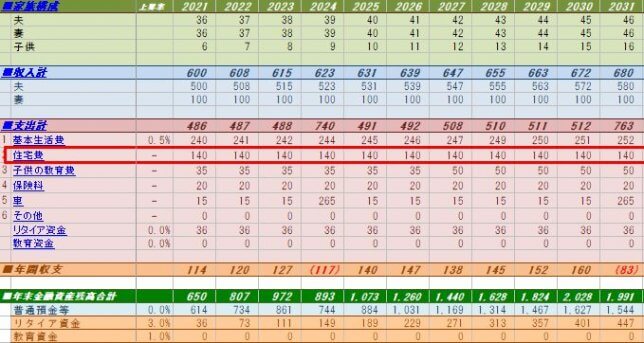

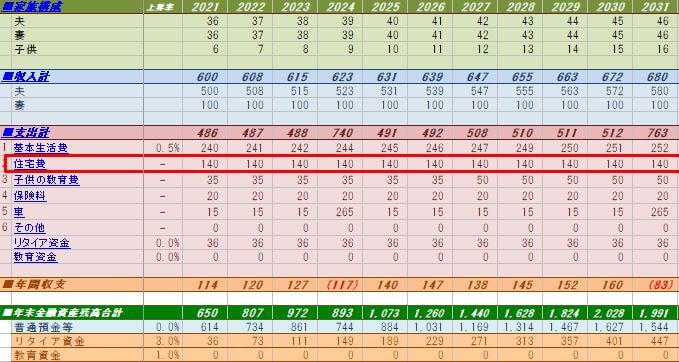

たとえば、以下のような家計収支があるとします。

ここで住宅費は140万円となっており、ローン返済100万円、維持費(固定資産税、修繕管理費)40万円であると仮定します。

この場合、年間支出の合計額486万円に占める住宅費140万円の割合は、29%です。

| 支出計 | 486万円 | |

| 1.基本生活費 | 240万円 | 49% |

| 2.住宅費 | 140万円 | 29% |

| 3.子供の教育費 | 35万円 | 7% |

| 4.保険料 | 20万円 | 4% |

| 5.車 | 15万円 | 3% |

| リタイア資金(貯金) | 36万円 | 7% |

住宅費については一般的に、住宅ローンは年収の20%~25%以内と言われたり、賃貸住宅を借りる際は、月収の3分の1以下などと言われます。

上記のケースでは夫の手取り収入合計が500万円、税込み年収が650万円と仮定し、住宅ローン返済額が100万円だとすれば、税込み年収に対するローン返済比率は15%程、手取り収入に対するローン返済率は20%程とだいぶ健全な範囲と言えるかと思います。

どの費用にしてもそうですが、収入または支出に対する費用の割合は、その人(その家庭)の価値観を表していると思います。

もし住宅費の割合が多いということは、それだけ住まいや住む場所にこだわりがあり、それが生きる糧になっていたり生活の充実度を満たしているのかもしれません。

一方、たとえば子供の教育費にかける割合が多い家庭、車にかける割合が多い家庭などもあるでしょう。

また、老後が心配で老後のための貯金(保険や投資含む)が多い家庭もあります。

これらの費用バランスについては何が正解ということはなく、たとえば子供の教育費がかさむ時期でも老後でも生活に困窮しない見通しが立てられればよいわけです。

<家計バランスの悪い例>

・住宅費の割合が高すぎて老後困窮

・基本生活費(食費、余暇、趣味等)が高すぎて老後困窮

・老後資金準備の割合が高すぎて現役時代の生活を我慢しすぎている

・教育費準備が多すぎて今の生活費が苦しい

人間の想像力というものは限られたものであり、このままの収支が続くと、将来どうなるのか(安泰なのか困窮するのか)までは具体的な数字として見えていない場合があります。

「将来のことは分からない」「いまが良ければそれでいい」「いまの生活だけで精一杯」というような人もいますが、ときには、住宅費も含め冷静に将来のライフ(マネー)プランを考えてみるのも大切かなと思う次第です。

コメント